「不動産投資で安定した家賃収入を得たい」

「不動産投資だけで生活できる?」

「不動産投資で収益を増やすコツを知りたい」

不動産投資を始めようと考えているものの、具体的にどれくらいの収入が見込めるのか、そしてどのようなリスクがあるのか、不安に感じている人も多いでしょう。特に不動産投資だけで生活することを目指すなら、専門的な知識と綿密な投資計画が不可欠です。

本記事では、不動産投資における家賃収入の仕組みから実際の収支シミュレーション、安定収入を得るコツまで、初心者にもわかりやすく解説します。本記事を読めば、不動産収入で暮らすための具体的なステップが分かり、資産形成に向けた第一歩を踏み出せるようになります。

この記事は、第三者調査会社を通じて得た一次情報をもとに作成しています。

【意外な事実】不動産投資は「月々1万円で可能」と現役投資家の42.4%が回答、一般層は13.8%で認識に大きな差PR TIMES / プロパリー

不動産投資で家賃収入を得る仕組み

不動産投資とは、アパートやマンションなどの収益物件を購入して賃貸に出し、入居者から家賃を受け取ることで収益を得る投資手法です。投資家は物件オーナーになり、安定的な収入源を確保できる可能性があります。

不動産投資の始め方6ステップ!失敗しないコツやおすすめサービスを解説

不動産投資の収入の内訳

不動産投資による収入の大部分を占めるのが家賃収入ですが、それ以外にも複数の収入源があります。

| 収入項目 | 概要 |

|---|---|

| 家賃 | もっとも基本的で安定した収入源入居者が毎月支払う賃料が投資家にとっての利益になる |

| 礼金 | 新たに入居者と賃貸契約を結ぶ際に一時的に受け取るお金金額は地域や物件によって異なる |

| 更新料 | 契約更新時に入居者から受け取る収入通常は家賃の0.5か月分~1か月分(地域差あり) |

| 共益費・管理費 | 建物の維持管理費の一部家賃に含むケースもある |

これらの収入を組み合わせることで、単純な家賃収入にとどまらない収益構造を築けます。収入の安定性を高めるためには、主要な収入源である家賃をベースに、その他の収入もうまく活用することが重要です。

不動産投資の支出の内訳

不動産投資では収入だけでなく、さまざまな支出も発生します。これらの支出を家賃収入から差し引いた金額が、実際の収益になります。

| 支出項目 | 概要 |

|---|---|

| ローン返済(元本・利息) | 物件購入時に融資を受けた場合、毎月のローン返済が発生する返済額は金利や返済期間によって異なる |

| 固定資産税・都市計画税 | 不動産を所有しているだけで毎年かかる税金税額は土地と建物の評価額によって決まる(※) |

| 管理費・修繕積立金 | マンションであれば、共用部分の維持管理のために支払う |

| 保険料(火災保険・地震保険) | 万一に備えて加入する保険料は物件の構造や所在地により異なる |

| 管理委託料 | 管理会社に物件の管理を委託する際に支払う自主管理なら不要 |

| 修繕費用 | 建物の修理やリフォーム等にかかる費用築年数が古いほど増加する傾向がある |

| 広告宣伝費 | 入居者募集の際にかかる費用 |

| 税理士費用 | 確定申告依頼時に発生する |

※住宅用地の特例措置や税負担の調整措置が適用される場合、課税標準額が評価額よりも低くなることがある

収支計画を立てる際は、支出項目を漏れなく計上することが大切です。特に築年数が経過した物件では、修繕費が増加する傾向にある点を考慮する必要があります。

不動産投資の家賃収入だけで生活できる?

不動産投資の家賃収入だけで生活することは可能ですが、そのためには相応の資金と戦略的な物件選択が求められます。ここでは、家賃収入だけで生活できるかの現実性と必要な資金について掘り下げていきます。

不動産投資の家賃収入の平均・目安

国税庁が発表した令和5年度の「申告所得税標本調査」によると、不動産所得の平均額は547万円とされています。ただしこの金額は、税金や経費を差し引いた後の手取り収入であり、譲渡所得(売却益)も含まれています。

また、このデータはあくまでも平均です。家賃収入は物件の立地や種類、管理方法によって大きく変動します。初心者の場合は年間数十万円〜数百万円ほどの家賃収入から始まり、徐々に物件数を増やして収入を拡大していくのが一般的なパターンです。

不動産投資の家賃収入で生活するために必要な資金

家賃収入だけで生活するためには、まず毎月いくらの生活費が必要かを明確にする必要があります。例えば、月々の生活費が30万円必要だとすると、年間で360万円の手取り家賃収入を目指すことになります。

仮に実質利回りを堅めに見て3%だとすると、年間360万円の収入を得るためには、1億2,000万円の投資規模(360万円÷0.03)が必要です。

もちろんこれは単純計算であり、全額自己資金で賄うのかローンを組むのか、ローンの金利や返済期間によっても必要な自己資金は大きく変わってきます。より少ない自己資金で大きな投資をするには、綿密な融資戦略を立てることが大切です。

また最初から生活できるほどの家賃収入を狙うのではなく、まずは小規模な物件から始め、その利益をもとにより大規模な投資をしていく選択肢もあります。

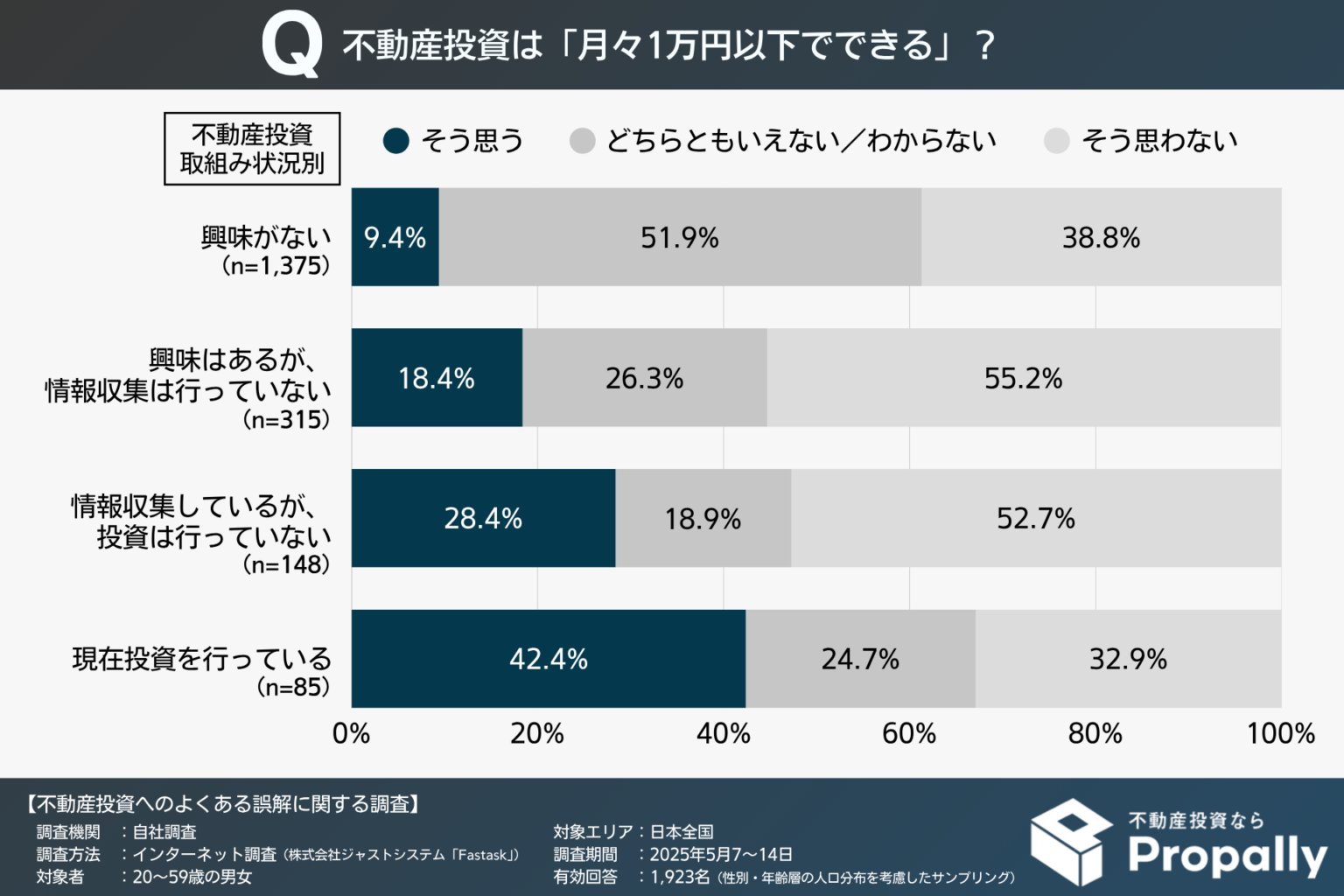

プロパリーが独自に行なったアンケート調査では、現役の不動産投資家の4割以上が「月々1万円以下でも可能」と回答しました。

一般的なイメージに反して、実は不動産投資は少額でも始められる投資なのです。

>>「【意外な事実】不動産投資は「月々1万円で可能」と現役投資家の42.4%が回答、一般層は13.8%で認識に大きな差」の調査リリースはこちら

いきなり1億円以上の資金を用意する必要はないので、まずは手頃な物件から、家賃収入生活への第一歩を踏み出してみませんか?

不動産投資における家賃収入のシミュレーション

実際の不動産投資における収支をより具体的に理解するため、複数のパターンでシミュレーションを行います。なお、これらはあくまで簡易的な試算であり、実際の数値は物件や条件によって大きく異なります。

実際に自分のシミュレーションを行う際には、収支計算できる無料のエクセルテンプレートや不動産投資用の計算アプリを使うと簡単です。

家賃8万円のワンルームマンションを1件所有しているケース

物件概要

- 購入価格:2,000万円

- 家賃収入:月8万円(年96万円)

- 表面利回り:4.8%

年間収支

- 家賃収入:96万円

- ローン返済:80万円(金利2%、25年返済)

- 管理費・修繕積立金:16万円

- 固定資産税:8万円

- その他諸経費:12万円

- 手残り:▲20万円(赤字)

このケースでは年間20万円の赤字になり、毎月約1.7万円の持ち出しが発生します。1件のみの所有では収入規模が小さく、各種経費を考慮すると赤字になってしまう可能性があることが分かります。

ワンルームマンションを複数戸保有しているケース

一方で、同じような利回りでも、複数戸を適正価格で購入し分散保有することで黒字化に成功している例もあります。

物件概要(3件保有)

- 物件A:購入価格1,500万円/家賃7.2万円(年86.4万円)

- 物件B:購入価格1,600万円/家賃7.5万円(年90万円)

- 物件C:購入価格1,400万円/家賃6.7万円(年80.4万円)

- 合計購入価格:4,500万円

- 家賃収入合計:月21.4万円(年256.8万円)

- 表面利回り:約5.7%

年間収支(合計)

- 家賃収入:256.8万円

- ローン返済:180万円(平均金利1.8%、25年返済)

- 管理費・修繕積立金:45万円

- 固定資産税:18万円

- その他諸経費:30万円

- 手残り:16.8万円

このように、複数戸をバランスよく購入・運用することで経費率が相対的に下がり、黒字運営が可能になる場合もあります。空室リスクも分散され、より安定した家賃収入が見込めるのが特徴です。

家賃6万円の地方一棟アパート(8室)を2棟所有しているケース

物件概要

- 購入価格:1棟あたり4,000万円(計8,000万円)

- 家賃収入:月96万円(年1,152万円、満室時)

- 表面利回り:14.4%

年間収支

- 家賃収入:1,036万円(空室率10%を想定)

- ローン返済:480万円(金利2.5%、25年返済)

- 管理費・修繕費:104万円

- 固定資産税:32万円

- その他諸経費:62万円

- 手残り:358万円

このケースでは年間358万円の収益となり、家賃収入だけの生活が可能になります。ただし、地方物件は利回りが高い反面、空室リスクや人口減少リスクも考慮が必要です。

不動産投資の家賃収入だけで生活している人の事例

SNSやブログから、家賃収入で生活している人の事例を紹介します。これらの事例はあくまでも参考として、実際の投資判断は慎重に行ってください。

不動産投資で家賃収入を安定して得るコツ

家賃収入を安定して得るためには、物件を購入して終わりではありません。購入前の準備から購入後の運営まで、いくつかの重要なポイントがあります。

ここでは、手堅く収益を得るために知っておくべきコツについて解説します。

立地とニーズを考える

不動産投資の成功は立地で決まるといわれるほど、物件の所在地が重要です。将来にわたって賃貸需要が見込めるエリアを選ぶことが大前提になります。

具体的には駅から徒歩10分以内、商業施設や病院などの生活利便施設が充実している立地を選ぶことで、空室リスクを大幅に軽減できます。

また、ターゲットとなる入居者層のニーズを理解することも重要です。単身者向けであれば通勤利便性やセキュリティ、ファミリー向けであれば教育環境や生活環境を重視した物件選びが必要です。

さらに人口動態や将来の開発計画も調査し、長期的に需要が見込める立地を選択することで、安定した家賃収入の基盤を築けます。競合物件の家賃相場や供給状況もリサーチし、長期的に安定した入居が見込める物件を選びましょう。

不動産投資初心者におすすめの物件は?選び方のコツや絶対に避けるべき条件を具体的に解説

資金計画とキャッシュフロー管理をしっかり行う

不動産投資は長期にわたる事業です。無理のない資金計画と、日々のキャッシュフロー管理が安定経営のカギになります。物件購入時には、自己資金とローンのバランスを慎重に検討し、金利タイプや返済期間も将来の金利変動リスクやライフプランを考慮して決定しましょう。

また、突発的な大規模修繕や数か月程度の空室に備えて、ある程度の予備資金を手元に確保しておくことが重要です。毎月の家賃収入からローン返済や諸経費を差し引いたキャッシュフローを正確に把握し、黒字経営を目指しましょう。

定期的に収支状況を見直し、必要であれば家賃の見直しや経費削減などの対策を講じることが、長期的に安定した家賃収入を得るために不可欠です。

信頼できる管理会社を選ぶ

物件の管理業務は多岐にわたります。入居者募集や家賃集金、契約更新手続きなど、専門的な知識と手間が必要です。これらの業務を大家自身が行う自主管理も可能ですが、時間的な制約や専門知識の不足から、多くの場合は管理会社に委託します。

優秀な管理会社と契約すると、空室期間の短縮や家賃滞納リスクの軽減、適切な物件維持に繋がり、結果として安定した家賃収入に貢献します。管理会社を選ぶ際は、これまでの実績や対応の迅速さ、手数料の妥当性などを複数の会社で比較検討しましょう。

管理手数料の安さだけで選ぶのではなく、サービス内容と費用のバランスを重視することが大切です。

空室リスク対策を徹底する

不動産投資における最大のリスクのひとつが空室です。空室期間中は家賃収入が得られないだけでなく、ローン返済や固定資産税などの支出が続くため、キャッシュフローが悪化します。

空室リスクを最小限に抑えるためには、まず適切な家賃設定が重要です。周辺相場をリサーチし、高すぎず安すぎない競争力のある家賃を設定しましょう。

また、物件の魅力を維持・向上させるための努力も欠かせません。定期的な清掃やメンテナンスはもちろん、必要に応じてリフォームや無料Wi-Fi・宅配ボックス設置といった設備のアップグレードを行い、入居者に選ばれる物件であり続けることが大切です。

入居者募集の際には、複数の不動産仲介会社に依頼したり、魅力的な広告を作成したりするなどの工夫も効果的です。

不動産投資の家賃収入をアップさせる方法

安定して家賃収入を得られるようになったら、次のステップとして収入のさらなるアップを目指しましょう。ここでは、さらに攻めの投資戦略や、収益性を高めるための上級者向けのテクニックを紹介します。

所有物件を増やす

家賃収入を増やすもっとも直接的な方法は、収益を生む物件の数を増やすことです。1戸よりも2戸、2戸よりも複数棟と所有物件が増えれば、それだけ家賃収入の総額も増加します。また複数の物件を所有することで、1つの物件で空室が出ても他物件の収入でカバーできるなど、リスク分散効果も期待できます。

追加で物件を購入する際の資金調達としては、新たに自己資金を投入する、金融機関から追加融資を受けるといった方法が考えられます。

さらに、物件ポートフォリオを戦略的に組めば、収益性と安定性のバランスを取ることも可能です。例えば、都市部のワンルームマンションに加えて地方のファミリータイプ、戸建て賃貸などに分散投資することで、市場変動の影響を軽減できます。

賃料の引き上げ交渉をする

既存物件の収益性を高める方法として、賃料の引き上げ交渉があります。ただし、闇雲に値上げを要求しても入居者の不満を招き、退去に繋がる可能性があるため慎重な判断が必要です。

適切なタイミングとしては、契約更新時や、入居者が退去して新規募集を行う際が挙げられます。賃料引き上げの根拠としては、近隣の類似物件の家賃相場が上昇している場合や、リフォーム・人気設備の導入などによる物件に新たな付加価値を加えたケースなどが考えられます。

交渉の際は、入居者との良好な関係を維持しつつ、丁寧な説明と納得感のある理由提示が重要です。市場動向を常に把握し、適切なタイミングで適正な賃料設定を目指しましょう。

運用コストの最適化を目指す

収入を増やすだけでなく、支出を抑えることも実質的な収益アップに繋がります。運用コストの中で、見直しの余地がある項目を探してみましょう。

例えば管理会社に支払う管理委託料は、複数の会社から見積もりを取ったり、サービスの質を維持しつつ交渉したりすることで削減できる可能性があります。

また、火災保険や地震保険などの損害保険も、定期的に契約内容を見直しましょう。不要な特約を外したり、より条件の良い保険会社に切り替えたりすることで保険料を抑えられる場合があります。

修繕費については、計画的な積み立てと複数の業者から見積もりを取って比較検討すれば、コストを抑えつつ質の高い工事を行うことが可能です。LED照明や節水型トイレなど省エネ設備の導入は、光熱費の削減にも繋がります。

不動産投資の家賃収入に関するよくある質問

不動産投資の家賃収入に関するよくある質問について回答します。

- 不動産投資の家賃収入に確定申告は必要?

-

不動産投資で得た家賃収入は不動産所得であり、原則として確定申告が必要です。給与所得がある会社員でも、不動産所得が年間20万円を超える場合は確定申告を行わなければなりません。なお、年間の不動産所得が20万円以下でも、住民税の申告は必要です。

確定申告では、家賃収入からローン金利や減価償却費などの必要経費を差し引いた不動産所得に基づいて所得税額が決まります。不動産所得が赤字になった場合は、給与所得など他の所得と損益通算することで、所得税や住民税の還付を受けられる場合もあります。

帳簿付けや経費計上のルールなど、専門的な知識が必要になるため、税理士に相談することも有効な手段です。しかし最近は、確定申告を無料でサポートしてくれる不動産投資向けアプリもあるので、活用してみましょう。

不動産投資の確定申告については、こちらの記事で詳しく解説しています。

- 不動産投資の家賃収入がマイナスになることはある?

-

不動産投資では、家賃収入がマイナス(赤字)になることがあります。おもな原因としては、長期間の空室により家賃収入が途絶える、予期せぬ家賃滞納が発生するなどが挙げられます。

特に物件購入初年度は各種費用が集中するため、一時的に赤字になることも珍しくありません。ただし、不動産所得の赤字は給与所得などの他の所得と損益通算できるため、総合的な税負担を軽減する効果があります。

長期的には黒字化を目指すべきですが、短期的な赤字については税務メリットも考慮して判断することが重要です。

- 不動産投資で家賃収入を得るためには、どれくらいの時間がかかる?

-

不動産投資で家賃収入を得るまでの期間は、物件の種類や購入方法によって異なります。すでに入居者がいる中古物件を購入した場合、決済と同時に家賃収入が発生するため、最短で1か月〜2か月程度で収入を得られます。

一方、新築物件や空室物件の場合は入居者募集期間が必要になるため、3か月から6か月程度はみておくとよいでしょう。物件探しから購入までの期間も含めると、投資を決意してから初回の家賃収入を得るまでに、半年〜1年程度を見込んでおくと安心です。

ただし、立地や物件条件によってはさらに時間がかかる場合もあるため、余裕を持った資金計画が重要です。

不動産投資で家賃収入を安定的に得たいならプロパリー

引用元:プロパリー

| 価格 | 無料 |

| 対応OS | iOS/Android |

| 4つの強み | プロを比較して選べる 将来の収支予測 リアルタイム収支管理 買主から直で売却オファー |

不動産投資を成功させるためには、信頼できるパートナー選びが重要です。特に初心者にとって「どの不動産会社を信じればよいのか」「自分に合った優良物件をどうやって見つければよいのか」といった不安が大きいのではないでしょうか。

そこでおすすめしたいのが、投資家と不動産会社をマッチングさせるサービス「プロパリー」です。プロパリーが他の不動産投資マッチングサービスと一線を画すのは、徹底した第三者性と中立性です。

プロパリー自身は不動産物件を保有・販売していません。そのため、自社の物件を売るために特定のプロを不当に優遇したり、投資家の意向にそぐわない物件を強引に勧めたりする心配がありません。純粋に投資家の立場に立ち、独自の厳しい基準で審査・厳選した、本当に信頼できる不動産投資のプロだけを紹介してくれます。

プロパリーを利用することで、投資目標や状況に真摯に寄り添ってくれるパートナーと出会える可能性が格段に高まります。紹介されるプロフェッショナルは、物件選びのノウハウはもちろん、フルローンを含めた資金調達の相談にも長けており、家賃収入を得るための具体的な道筋を示してくれるでしょう。

プロパリーの登録は無料です。安定収入を得るための第一歩を踏み出したい人は、この機会にプロパリーをダウンロードしましょう。

まとめ:不動産投資の家賃収入で経済的自由を得よう

家賃収入だけで生活するという目標は、決して簡単な道のりではありません。しかし、正しい知識を身につけ、適切な戦略とリスク管理を行えば目標達成が可能です。

重要なのは物件選びの目利きや安定した運営ノウハウ、そして何よりも信頼できるパートナーの存在です。特に不動産投資初心者にとっては、どの情報を信じ、誰に相談すれば良いのかを見極めることが最初の関門になるでしょう。

不動産投資で家賃収入を本格的に目指すなら、プロパリーがおすすめです。プロパリーなら第三者的立場から中立的にサポートしてくれるため、初心者でも安心して不動産投資を始められます。

プロパリーの登録料はかからず、すぐにダウンロードできます。長期的な視点で資産形成に取り組み、経済的自由を実現したい人は、プロパリーをダウンロードしましょう。