不動産投資するならプロパリー・資産管理・物件シミュレーション

誰でも完全無料で、不動産投資の基本から実際の購入・運用まで詳しく学べる学習アプリです。

プロパリーは不動産会社ではないからこそ、物件を売りたいだけの業者には伝えられない、真実の情報を提供しています。

「レバレッジを活用すれば、手元資金が少なくても不動産投資ができる?」

「レバレッジの仕組みやメリット、注意点を詳しく知りたい」

「レバレッジを安全に活用し、不動産投資で成功するコツを知りたい」

不動産投資におけるレバレッジ効果は、少ない自己資金でも大きな投資効果が得られる強力な仕組みです。しかし、レバレッジを適切に利用しなければ損失が拡大し、期待した成果が得られない可能性があります。

本記事では、不動産投資のレバレッジの仕組みやメリット、少ない自己資金で成功するコツなどを網羅的に解説しました。本記事を読むことで、レバレッジの安全な活用方法が分かり、手元資金が少ない状態でも資産形成ができる可能性が広がります。

この記事は、第三者調査会社を通じて得た一次情報をもとに作成しています。

【全国1,923人を調査】不動産投資家はわずか4.4%で株式投資家の約6分の1、「初期投資額」と「運用手間」が大きな壁

PR TIMES / プロパリー

不動産投資するならプロパリー・資産管理・物件シミュレーション

誰でも完全無料で、不動産投資の基本から実際の購入・運用まで詳しく学べる学習アプリです。

プロパリーは不動産会社ではないからこそ、物件を売りたいだけの業者には伝えられない、真実の情報を提供しています。

不動産投資におけるレバレッジ効果とは

不動産投資でよく耳にするレバレッジ効果は、少ない自己資金でも大きな投資効果を得るための重要な考え方です。

不動産投資をやるには、多額の資金が必要だと思っていませんか?

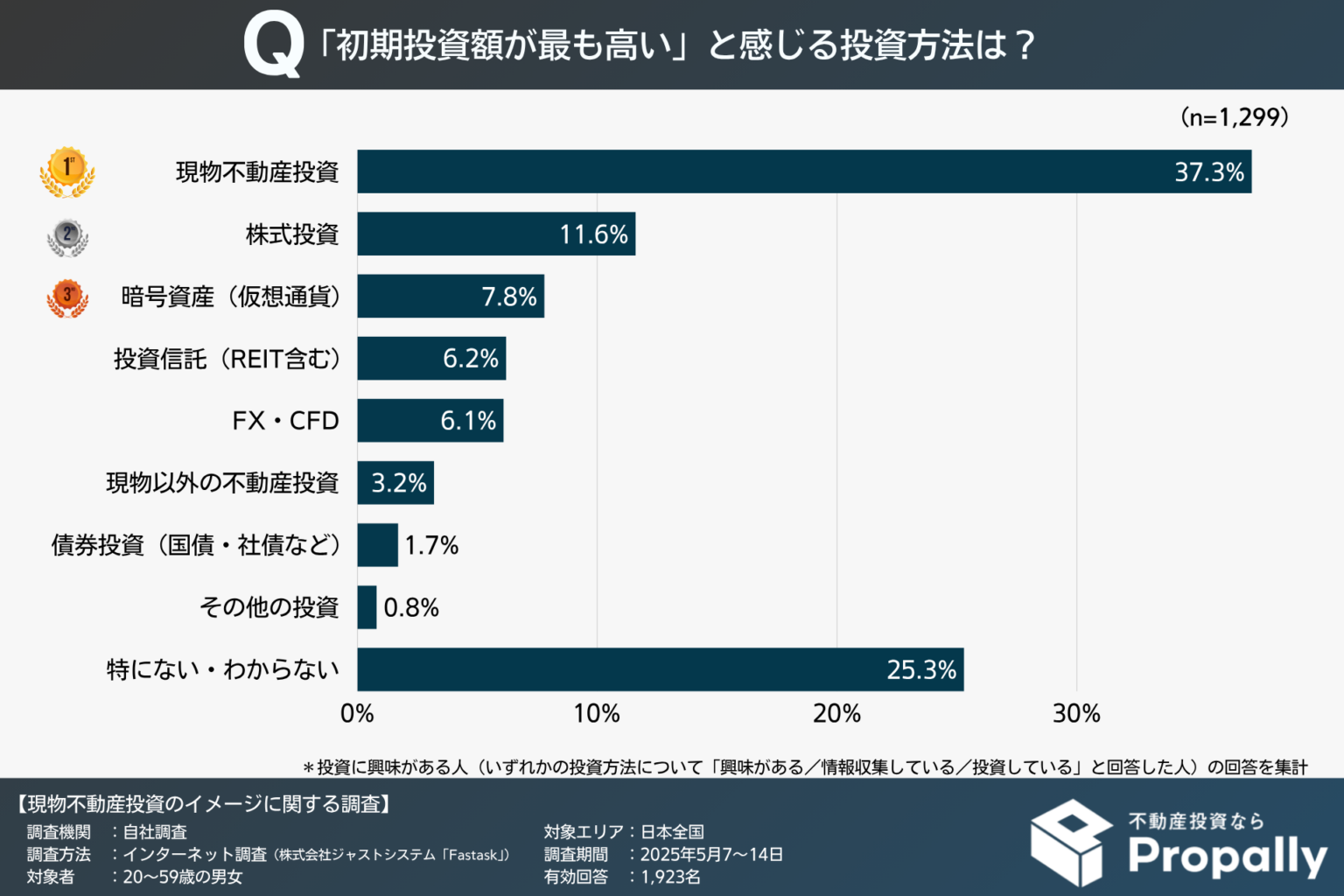

プロパリーが独自に行なったアンケート調査においても、「最も初期投資額が高い」と思う投資方法として、現物不動産投資(マンション、アパートなどの直接所有)を挙げた人が37.3%と最も多く、他の投資方法と比較して突出して高い割合となりました。

しかしレバレッジを活用すれば、少額の自己資金からでも十分に始められます。

>>「【全国1,923人を調査】不動産投資家はわずか4.4%で株式投資家の約6分の1、「初期投資額」と「運用手間」が大きな壁」の調査リリースはこちら

ここでは、レバレッジ効果の基本的な仕組みと活用方法を解説します。

レバレッジ効果の仕組み

レバレッジとは「てこの原理」を意味し、少ない資金で大きな成果を得る仕組みです。不動産投資におけるレバレッジとは、自己資金に金融機関からの借入を加えることで、より高額な物件を購入し、家賃収入や売却益を得やすくなることを指します。

例えば500万円の自己資金に2,000万円の借入を加え、2,500万円の物件に投資すれば、より多くの家賃収入が得られます。

レバレッジ効果を活用する方法

不動産投資でレバレッジ効果を活用するもっとも一般的な方法は、銀行や信用金庫などの金融機関からお金を借りることです。金融機関から融資を受ける際は、物件の収益性や立地、年収・勤務先といった自身の属性などが審査されます。

適切な借入条件で融資を受けることが、レバレッジ効果を最大限に、かつ安全に活用するためのカギになります。

不動産投資でレバレッジを活用するメリット

レバレッジを活用することで、不動産投資における資金効率を飛躍的に高められます。特に自己資金が限られている投資初心者にとっては、大きなチャンスを掴むための有効な手段になるでしょう。

ここでは、レバレッジを活用することで得られる具体的なメリットについて解説します。

少額の資金で始めやすい

不動産投資の最大のハードルのひとつが、物件価格の高さです。数千万円、場合によっては億単位の資金が必要になることも珍しくありません。しかし、レバレッジを活用すれば、物件価格の全額を用意する必要がなくなります。

例えば、500万円の自己資金しかない場合でも、2,500万円の融資を受けることで3,000万円の物件が購入可能です。

レバレッジにより、これまで「資金がないから」と諦めていた人でも、不動産投資という選択肢が現実的なものになります。お金が貯まるのを待たず、早期に資産形成をスタートできる可能性が広がる点は、大きな魅力といえるでしょう。

【初心者向け】少額でできる不動産投資5選!メリット・デメリットやコツを解説

手元に資金を温存できる

レバレッジを活用して物件を購入することで、自己資金をすべて物件の購入に充てなくても済むようになります。手元資金を温存できるメリットは非常に大きいです。例えば、急な修繕費が発生した場合の備えになったり、別の有望な投資案件が現れた際の機会損失を防いだりすることに繋がります。

資金繰りの安定性を保ちながら投資を行えるのは、レバレッジの魅力的なポイントです。

複数物件への投資でリスク分散になる

複数の物件に分散投資を行う際にも、レバレッジは有効です。複数物件にレバレッジを効かせれば、少ない自己資金でポートフォリオを構築できます。

また、複数物件に投資することで、空室リスクや地域リスクの分散が可能です。ひとつの物件で問題が発生しても、他物件でカバーできる安定性を確保できます。さらに、異なるエリアや物件タイプに投資すれば、市場変動の影響を軽減することも期待できます。

不動産投資のレバレッジ効果をシミュレーション

レバレッジ効果が具体的にどのように働くのか、言葉だけではイメージしにくいかもしれません。そこで実際の数字を使い、レバレッジの有無でどの程度投資結果に差が出るのかを具体的に比較してみましょう。

より具体的なシミュレーションがしたい方には、将来予測機能つきの学習アプリ「プロパリー」がオススメです。シミュレーションに必要な基礎知識が学べるうえ、簡単な操作で複数パターンのシミュレーションができます。

しかも回数に制限はなく、無料です。不動産投資で毎月いくら稼げるのか、まずはプロパリーで確認してみましょう。

不動産投資するならプロパリー・資産管理・物件シミュレーション

誰でも完全無料で、不動産投資の基本から実際の購入・運用まで詳しく学べる学習アプリです。

プロパリーは不動産会社ではないからこそ、物件を売りたいだけの業者には伝えられない、真実の情報を提供しています。

レバレッジなしの場合

自己資金を使い、1,000万円の中古マンションを現金購入するケースを考えてみます。

- 購入価格:1,000万円

- 月額家賃:7万円

- 年間家賃収入:84万円

- 年間経費(管理費・修繕費・税金等):24万円

- 年間手取り収入:60万円

- 実質利回り:6.0%(60万円÷1,000万円)

ローン返済がないため、家賃収入から経費を差し引いたお金である60万円が手元に残ります。

レバレッジありの場合

自己資金1,000万円を頭金として、3,000万円の中古マンションを購入するケースを見てみましょう。

- 購入価格:3,000万円

- 頭金:1,000万円

- 借入金:2,000万円(金利2.5%、返済期間25年)

- 月額家賃:20万円

- 年間家賃収入:240万円

- 年間経費:72万円

- 年間ローン返済額:108万円(元利均等返済)※金利・期間によって変動します

- 年間手取り収入:60万円

年間手取り収入はレバレッジなしと同じ60万円ですが、レバレッジありの場合は3倍の規模の物件を運営しています。ローン完済後は年間168万円(240万円-72万円)の収入になるため、長期的にはより大きなリターンを期待できます。

不動産投資のレバレッジに関するX(旧Twitter)の声

不動産投資のレバレッジに関する投稿を、X(旧Twitter)から集めてみました。

レバレッジの有効性に関する投稿が多いものの、一方でレバレッジを活用するためには、物件選びや資金計画が重要だと分かります。

不動産投資のレバレッジに対するポジティブな意見

不動産投資のレバレッジに対するネガティブな意見

レバレッジを活用して不動産投資を成功させるためのコツ

レバレッジは強力なツールですが、その力を最大限に引き出し、かつリスクをコントロールするためにはいくつかの重要なコツがあります。ここでは、レバレッジを安全かつ効果的に活用するための具体的なポイントを解説します。

イールドギャップを活用する

イールドギャップとは、物件の実質利回りから借入金利を差し引いた数値のことです。例えば、実質利回りが5%で借入金利が2%の場合、イールドギャップは3%です。このイールドギャップが大きいほど、ローン返済後の手残りが多くなり、収益性が高いといえます。

また、イールドギャップは金利上昇リスクへの耐性を示す指標のひとつです。仮に変動金利でローンを組んでいて将来金利が上昇した場合でも、イールドギャップに余裕があれば、収益がマイナスになるリスクを低減できます。

一般的には最低でも2%以上、できれば3%以上のイールドギャップを確保することが望ましいとされますが、物件種別や市場環境によって目安は異なります。

不動産投資ローンの借り換えメリット・デメリットを徹底解説!最適なタイミングと注意点

返済比率を適切にコントロールする

返済比率とは、年間家賃収入に占める年間ローン返済額の割合のことです。この返済比率が高すぎると手元に残るキャッシュフローが少なくなり、収支が赤字に転落するリスクが高まります。安定した賃貸経営のためには、この返済比率を適切な水準に抑えることが重要です。

一般的な返済比率は、60%〜70%程度が目安とされています。返済比率を抑えるためには、自己資金の割合を増やす、より利回りの高い物件を選ぶといった方法が考えられます。

無理のない返済計画を立てることが、長期的な成功のカギです。

逆レバレッジに要注意!原因と対策

レバレッジ効果は大きなリターンをもたらす可能性がある一方で、逆レバレッジという注意すべきリスクも存在します。逆レバレッジについて理解し、適切な対策を講じることが重要です。

不動産投資はやめとけ?失敗や後悔事例を解説!初心者が成功するための注意点も紹介

逆レバレッジとは

逆レバレッジとは、借入金の金利が不動産の運用利回りを上回ってしまう状態のことです。つまり、物件から得られる収益よりもローンの利息支払額のほうが大きくなり、投資を続けるほど損失が膨らんでしまう状況を指します。

例えば物件の運用利回りが2%なのに、ローンの金利が3%だった場合、差額の1%分がそのまま損失になります。さらに、借入金の割合が高いほど、自己資金に対する損失の割合も大きくなる点に注意が必要です。

逆レバレッジの原因と対策

逆レバレッジの原因と対策をまとめた表はこちらです。

| おもな原因 | 原因の詳細 | 具体的な対策 |

|---|---|---|

| 金利の上昇 | 変動金利型ローンを利用している場合に、市場金利の上昇に伴いローンの適用金利が引き上げられる | 当初の金利が多少高くても固定金利型ローンを選択する 金利上昇リスクを織り込んだ収支シミュレーションを行う 手元資金に余裕を持たせ、繰り上げ返済を検討できるようにする 金利上昇局面でも耐えられるよう、イールドギャップの大きい物件を選ぶ |

| 家賃収入の減少 | 空室の発生 周辺物件との競争による家賃の下落 入居者の滞納 | 入念な市場調査に基づいた物件選定を行う 適切な物件管理と迅速な入居者募集を行う 魅力的なリフォームや設備投資を実施する 家賃保証システムの利用を検討する |

| 運営経費の増加 | 突発的な大規模修繕の発生(給湯器の故障、雨漏りなど) 固定資産税や管理費の上昇 | 物件購入前に物件の修繕履歴や長期修繕計画を確認する 修繕積立金を計画的に積み立てる 火災保険や地震保険に適切に加入する 物件購入時のインスペクション(建物状況調査)をしっかり行う |

原因を把握し適切な対策を講じることで、逆レバレッジのリスクを低減し、安定した不動産投資を目指せます。

プロパリーなら不動産投資のレバレッジの安全な活用方法が分かる

引用元:プロパリー

| 価格 | 無料 |

| 対応OS | iOS/Android |

| 4つの強み | プロを比較して選べる 将来の収支予測 リアルタイム収支管理 買主から直で売却オファー |

レバレッジを活用するためには、ローン審査や金利など、学ぶべきことも多いです。不動産投資を効率よく始めるなら、基礎知識から実践的なノウハウまで学べる学習アプリ「プロパリー」を使いましょう。

プロパリーは物件販売業者ではないからこそ、不動産会社には伝えられない、公平で有益な情報を提供しています。だからこそ投資家は、業者にとって都合の良い選択肢ではなく、自分にとってベストの選択肢を見つけられるのです。

なによりデメリットやリスクもしっかり伝えるからこそ、初心者でも失敗を避け、不動産投資を正しく進められます。

せっかく不動産投資を学んでも、その情報源が偏ったものなら意味がありません。レバレッジも含め、不動産投資で本当に成功するための知識が欲しいなら、今すぐプロパリーをインストールしてください。

会員登録さえすれば、誰でも無料で本物の知識を手に入れられます。

不動産投資するならプロパリー・資産管理・物件シミュレーション

誰でも完全無料で、不動産投資の基本から実際の購入・運用まで詳しく学べる学習アプリです。

プロパリーは不動産会社ではないからこそ、物件を売りたいだけの業者には伝えられない、真実の情報を提供しています。

不動産投資のレバレッジに関するよくある質問

不動産投資のレバレッジに関するよくある質問について回答します。

- 自己資金が少なくてもレバレッジは使える?

-

自己資金が少なくても、レバレッジを活用することは可能です。年収や勤務先などの属性が良好であれば、融資を受けられる可能性があります。重要なのは、少ない自己資金でも毎月のキャッシュフローがプラスになる物件を選ぶことです。

無理な借入は返済リスクを高めるため、余裕を持った資金計画を立てることが重要です。

- FXのレバレッジと不動産投資のレバレッジの違いは?

-

FX(外国為替証拠金取引)と不動産投資のレバレッジには大きな違いがあります。FXのレバレッジは証拠金取引であり、FX業者によっては25倍や100倍といった高倍率のレバレッジを短時間でかけられますが、相場変動により短期間で大きな損失を被るリスクがあります。

一方、不動産投資のレバレッジは実物資産を担保とした融資であり、レバレッジ倍率は通常数倍から十数倍程度です。

また、不動産は価格変動が株式やFXに比べて緩やかです。さらに、家賃収入という安定したキャッシュフローがあるため、長期的な資産形成に適しています。

- レバレッジを活用するうえでローンは固定金利と変動金利、どちらがいい?

-

固定金利と変動金利のどちらがよいかは、一概にはいえません。それぞれのメリット・デメリットを理解し、投資戦略やリスク許容度、市場金利の動向などを総合的に考慮して選択する必要があります。

固定金利は、返済期間中の金利が変わらないため、毎月の返済額が一定で資金計画を立てやすいメリットがあります。デメリットは、一般的に変動金利よりも当初の金利が高めに設定される点です。

一方の変動金利は、当初の金利が固定金利よりも低く設定されていることが多く、総返済額を抑えられる可能性があります。デメリットは、将来的に市場金利が上昇すると適用金利も上がり、返済額が増加するリスクがある点です。

どちらを選ぶにしても、金利タイプの選択がレバレッジ効果の安定性に大きく影響することを理解しておきましょう。

まとめ:レバレッジを活用すれば不動産投資は少額でもできる

レバレッジは少ない自己資金で大きな収益を目指せる魅力的な手段ですが、その効果を最大限に引き出すためには、正しい知識と慎重な計画が不可欠です。借入金利を上回る運用利回りを確保し、イールドギャップや返済比率を意識しながら、無理のない範囲で活用するようにしましょう。

レバレッジを活かした不動産投資をするなら、まずは学習アプリ「プロパリー」で基本を学びましょう。ローン審査を通過するコツや適切な金利など、レバレッジを活用するうえで欠かせないノウハウやテクニックを提供しています。

さらに収支シミュレーションもあるので、毎月のローン返済額や手取り収入を確かめながら、どれくらいのレバレッジをかけるのか検討も可能です。

プロパリーを使えば、手元資金が少なくても不動産投資で大きな資産を形成する道が見えてくるはず。すべて無料で利用できるので、今すぐプロパリーをダウンロードして不動産オーナーとしての第一歩を踏み出してみましょう。

不動産投資するならプロパリー・資産管理・物件シミュレーション

誰でも完全無料で、不動産投資の基本から実際の購入・運用まで詳しく学べる学習アプリです。

プロパリーは不動産会社ではないからこそ、物件を売りたいだけの業者には伝えられない、真実の情報を提供しています。