「不動産を売却したいけれど、どれくらいの税金がかかるのか分からない」

「譲渡所得税の計算方法が複雑で理解できない」

「使える特例や控除があるなら活用して、税負担を少しでも減らしたい」

不動産売却で得た利益には譲渡所得税が課されます。譲渡所得税について正しく理解せずに不動産売却を進めてしまうと、想定外の税負担が発生し、手元に残る利益が大幅に減少する可能性があります。

本記事では、譲渡所得税の基礎知識や具体的な計算方法、3,000万円特別控除といった強力な節税テクニックなどを解説しました。

この記事を読むことで、不動産売却における税金の仕組みが理解でき、売却後の手残りを最大化できるようになります。

譲渡所得税とは

譲渡所得税とは、土地や建物などの資産を売却して得た利益に対して課される税金のことです。売却価格から取得費や譲渡費用を差し引いた譲渡所得に対して課税されます。

不動産投資において物件を売却する際には避けて通れない税金であり、売却時期や保有期間によって税率が大きく変わるため、理解しておくことが大切です。

譲渡所得とは

譲渡所得とは、不動産を売却した際に得られる利益のことです。

不動産投資やマイホームを売却した場合、単に高く売れただけでは課税されません。売却価格から、購入時の代金である取得費や仲介手数料などの譲渡費用を差し引いた金額が、譲渡所得です。

この譲渡所得がプラスになった場合に譲渡所得税が課されるため、正確な計算が求められます。

譲渡所得税の税率

譲渡所得税の税率は、不動産を所有していた期間によって長期譲渡所得と短期譲渡所得の2種類に分かれます。

| 所有期間 | 所得税(復興特別所得税を含む) | 住民税 | 合計税率 |

|---|---|---|---|

| 長期(5年超) | 15.315% | 5% | 20.315% |

| 短期(5年以下) | 30.63% | 9% | 39.63% |

売却した年の1月1日時点で所有期間が5年を超える場合は長期、5年以下の場合は短期と判定されます。

不動産の所有期間によって税率が大きく異なるため、利益を最大化するには売却時期の見極めが重要です。

不動産売却にかかる譲渡所得税の計算方法

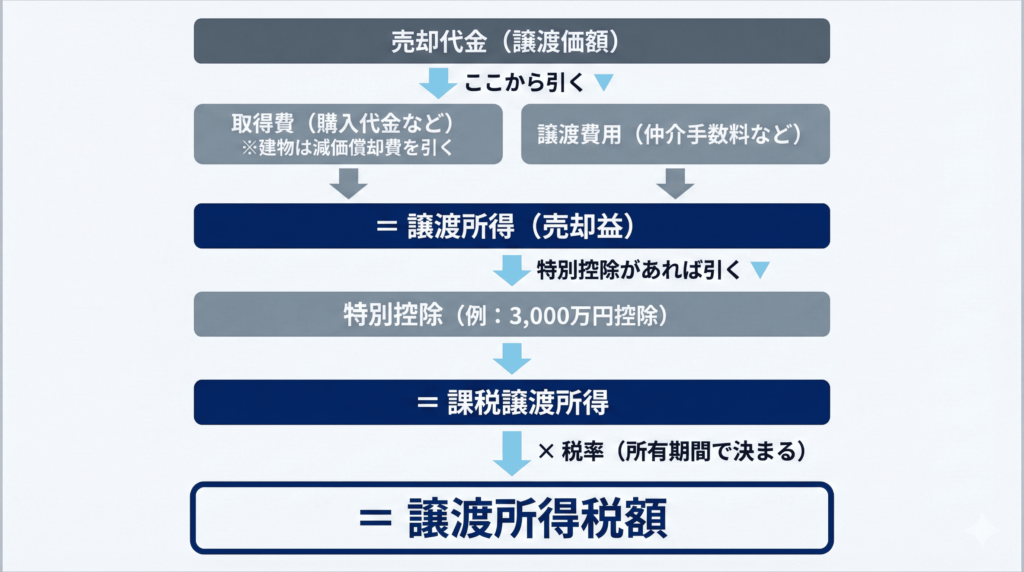

譲渡所得税の計算は、大きく分けて3つのステップで行います。一見すると複雑に思えますが、順番に数値を当てはめていけば、初心者でも計算できます。

ステップ1:譲渡所得を計算する

まずは、以下の数式を用いて譲渡所得を計算しましょう。

譲渡所得=譲渡価額-(取得費+譲渡費用-減価償却費相当額)

譲渡価額は売却代金、取得費は購入時の価格や仲介手数料などの合計、譲渡費用は売却時にかかった仲介手数料や測量費用などを指します。

なお、取得費用は購入した全額ではなく、「所有期間中の減価償却費相当額」を差し引いて計算する点に注意してください。

もし不動産の購入価格が不明な場合は、売却価格の5%を取得費として計算することが認められています。

ステップ2:特別控除を差し引く

次に、国が定めた特別控除を適用します。特別控除には、マイホームを売却した際に適用できる3,000万円特別控除などがあり、一定の要件を満たせば譲渡所得から控除可能です。

特別控除が適用されない場合は、譲渡所得がそのまま課税譲渡所得になります。課税譲渡所得がマイナスになった場合は、原則として譲渡所得税は課されません。

ステップ3:税率をかけて税額を計算する

最後に、課税譲渡所得に税率をかけて最終的な税額を算出します。

税額=課税譲渡所得×税率

不動産の譲渡所得は、所有期間によって長期譲渡所得と短期譲渡所得に区分され、税率が異なります。所有期間の判定は、売却した年の1月1日時点で行われる点に注意が必要です。

相続した物件の場合、所有期間は元の持ち主(被相続人や贈与者)が物件を取得した日から計算します。自分が取得(相続・贈与)した日が起算日ではないため注意が必要です。

不動産売却で譲渡所得税がかからない4つのケース

不動産を売却しても、譲渡所得税がかからないケースがあります。代表的な4つのケースを確認しておきましょう。

譲渡所得がゼロの場合

譲渡所得がゼロもしくはマイナスの場合は、課税対象となる所得が存在しないため、譲渡所得税はかかりません。

例えば、3,000万円で購入した不動産を2,500万円で売却し、譲渡費用が200万円かかった場合、譲渡所得は-700万円となり、税金は発生しません。

マイホーム売却における特別控除を適用して課税譲渡所得がゼロになる場合

譲渡所得から控除額を差し引き、課税譲渡所得がゼロになった場合、譲渡所得税は発生しません。

例えば、譲渡所得が2,500万円でも、マイホーム売却時の3,000万円特別控除を適用できれば課税譲渡所得はゼロになるため、譲渡所得税はかからないのです。

被相続人の居住用財産(空き家)の特例を適用できる場合

相続した実家が空き家になっていた場合でも、古い家を解体して更地にするなどの一定の条件を満たして売却すれば、最高3,000万円の特別控除が受けられます。

この特別控除を適用するには、相続から3年を経過する日の属する年の12月末までに売却する必要があるため、申告時期や売却のタイミングには細心の注意を払いましょう。

収用等により土地建物を売却して5,000万円特別控除を適用できる場合

道路建設や再開発といった公共事業のために、土地や建物を国や地方自治体に売却した場合は、最大5,000万円の特別控除が認められます。

この控除は同じ公共事業につき一度しか使えませんが、控除額が非常に大きいため、ほとんどのケースで譲渡所得税をゼロに抑えられるでしょう。

ただし、最初の買取申出日から6か月を経過した日までに売買契約を締結するなど、期限や手続要件があるため、対象になりそうな場合は必ず税務署や専門家に確認してください。

ここまで、譲渡所得税の計算方法や税金がかからないケースについて解説してきました。しかし、実際に不動産売却を進める際には「自分のケースでどの特例が使えるのか?」「売却のタイミングはいつがベストか?」と迷う場面も多いでしょう。

そのような場面で頼りになるのが、不動産の専門家と出会えるサービス「プロパリー」です。

プロパリーには、お客様評価が高いなどの厳しい審査基準をクリアした不動産のプロフェッショナルだけが登録しています。実績のある専門家から、あなたの状況に合わせた具体的なアドバイスを受けられるのが大きな魅力です。

売却後に「もっと早く相談しておけばよかった」と後悔しないためにも、まずは専門家に相談してみることをおすすめします。

不動産売却時にかかる譲渡所得税以外の税金

不動産売却では譲渡所得税のほかにも、いくつかの税金が発生します。それぞれの税金の内容を正しく理解しておくことで、不動産売却時の資金計画を立てやすくなります。

印紙税

印紙税とは、不動産の売買契約書に貼付する印紙代のことです。印紙税の金額は契約金額によって異なります。

印紙税は収入印紙を購入し、不動産の売買契約書に貼り付けることで納付するタイプの税金で、所轄の税務署への確定申告を行う必要はありません。

登録免許税

登録免許税は、不動産の登記手続きを行う際に必要な税金です。不動産の売買に関する所有権移転登記の登録免許税の算出方法はこちらです。

登録免許税=固定資産税評価額×税率

土地と建物それぞれの固定資産税評価額に対して、登録免許税が課せられます。税率は土地2.0%(令和8年3月31日までは軽減税率1.5%)、建物2.0%となっています。

なお、所有権移転登記の登録免許税は一般的に買主が負担しますが、売主と買主の間で取り決めることも可能です。

一方、抵当権抹消登記の登録免許税は不動産1個につき1,000円で、こちらは売主が負担するのが一般的です。

確定申告で譲渡所得税を納付する方法

不動産を売却して利益が出た場合、翌年の確定申告で譲渡所得を報告し、税額を計算して納付します。確定申告は、不動産を売却した年の翌年2月16日〜3月15日の期間に行います。

近年ではe-Taxを利用すれば、自宅からパソコンやスマートフォンで手続きを完了させることが可能です。申告時には、売買契約書や譲渡費用の領収書などの添付書類が必要です。

不動産売却後の確定申告のやり方については、「不動産売却の税金の計算方法とシミュレーション!特例の条件や節税のコツも解説」や「不動産売却後に確定申告が必要・不要なケース|自分でやる方法や必要書類も解説」を参考にしてください。

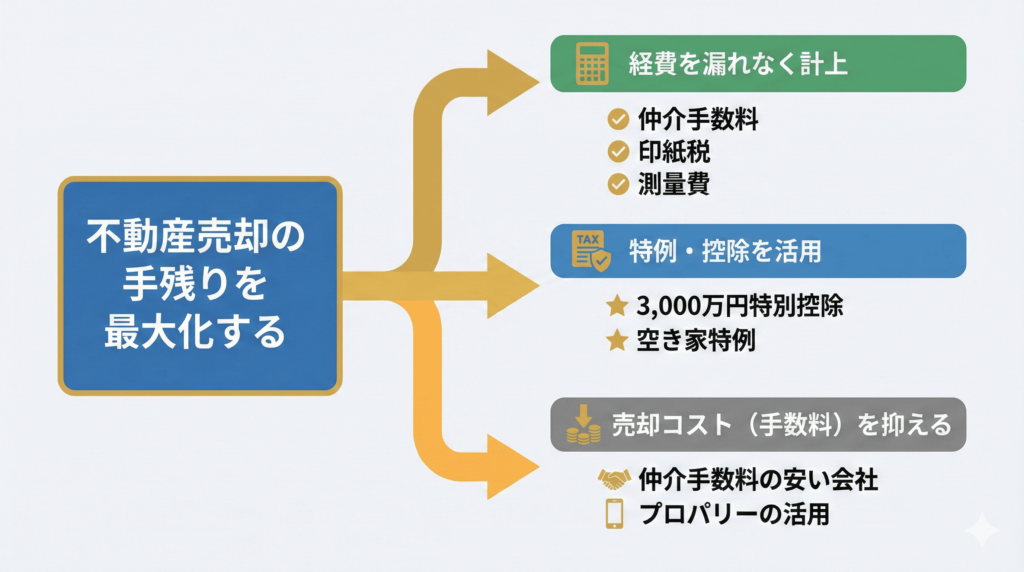

不動産売却で節税し、利益をなるべく手元に残すコツ

不動産売却で得た利益をできるだけ多く手元に残すには、節税対策が重要です。ここでは、具体的な節税方法を紹介します。

経費を計上して節税する

不動産売却のために直接かかった費用は、忘れずに経費(譲渡費用)として計上しましょう。経費の一例はこちらです。

- 仲介手数料

- 印紙税

- 登記費用

- 測量費用

適切に経費を計上することで、譲渡所得を減らし、税負担を軽減できます。

このほか不動産投資で経費になるものについては「不動産投資の経費は何をいくらまで計上できる?知らないと損する節税の裏ワザやコツを解説」を参考にしてください。

マイホーム売却にかかる3,000万円特別控除を活用する

マイホームの売却に限定されますが、3,000万円の特別控除は節税に役立ちます。

3,000万円特別控除とは、マイホームを売却した際の譲渡所得から最高3,000万円まで控除できる制度のことです。正式名称は「居住用財産を譲渡した場合の3,000万円の特別控除の特例」といいます。

「売却の相手が親子や夫婦などではない」といったいくつかの要件を満たす必要はあるものの、譲渡所得税を大幅に軽減できるのは大きな魅力です。

なお、本特例を利用すると一定期間、住宅ローン控除との併用ができないため、どちらを適用したほうが有利になるか慎重に判断しましょう。

手数料を抑える

不動産売却時の仲介手数料を抑えることも、手元に残る利益を増やすための有効な方法です。

仲介手数料は法律で上限額が決められており、売買価格が400万円超の場合は「(売買価格×3%+6万円)+消費税」で計算されます。

この手数料を抑えられるサービスを選択すれば、実質的な節税効果を上回るメリットが得られるでしょう。

コストを抑えて不動産を売却したいならプロパリー

引用元:プロパリー

| 価格 | 無料 |

| 対応OS | iOS/Android |

| 4つの強み | プロを比較して選べる 将来の収支予測 リアルタイム収支管理 買主から直で売却オファー |

不動産を売却する際に重視したいのは、売却価格だけでなく最終的にいくら手元に残るかです。従来の仲介売却では仲介手数料がかかるうえ、担当者の事情によって売却条件が左右される場合があります。

そこでおすすめしたいのが、売主と販売会社を直接繋ぐマッチングサービス「プロパリー」です。

プロパリーでは仲介を介さない仕組みを採用しており、物件情報を登録するだけで、実績のある複数の販売会社から直接購入条件が提示されます。

売主は営業トークに左右されることなく、条件を冷静に比較したうえで、もっとも納得できる相手を選択できます。

また、仲介手数料がかからないため、同じ売却価格であっても手元に残る金額が変わる点は大きなメリットです。

コストを抑えながら、有利な条件で売却を進めたい人にとって、プロパリーは合理的な選択肢といえます。

プロパリーは無料で利用可能です。売却コストを抑えつつ、後悔のない不動産売却を実現したい人は、この機会にプロパリーをダウンロードしましょう。

不動産の譲渡所得税に関するよくある質問

不動産の譲渡所得税に関するよくある質問について回答します。

- 相続した不動産を売却しても譲渡所得税はかかりますか?

-

相続した不動産を売却した場合でも、譲渡所得税はかかります。譲渡所得税は、相続に関係なく不動産を売却した際に発生する税金で、購入時から売却時までに譲渡益が出た場合に課税される仕組みです。

相続不動産の売却時には、相続税額のうち一定金額を譲渡資産の取得費に加算できる「相続財産を譲渡した場合の取得費の特例」を利用して節税できます。

この特例は、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡するなどの要件を満たすことで適用されます。

- 不動産譲渡所得税の確定申告に必要な書類は何ですか?

-

不動産譲渡所得税の確定申告に必要な主な書類はこちらです。

- 確定申告書第一表・第二表・第三表

- 譲渡所得の内訳書

- 売買契約書の写し

- 登記事項証明書

- 本人確認書類

特例を受ける場合は、戸籍謄本や住民票などの添付書類が追加で必要になるケースもあります。確定申告時期に慌てないよう、早めに準備しておきましょう。

- 不動産譲渡所得税はいつ払うことになりますか?

-

不動産譲渡所得税の支払時期は、所得税と住民税で異なります。

所得税は、不動産を売却した翌年の2月16日〜3月15日の確定申告期間中に支払います。一方、住民税は申告した年の6月以降に納付書が届き、納税する流れです。

まとめ:賢く節税して不動産売却を成功させよう

不動産売却の成功はいくらで売るかだけでなく、いかに税金とコストを抑えるかにかかっています。譲渡所得税の仕組みを正しく理解し、3,000万円特別控除などの特例を活用すれば、手元に残る金額は大きく変わります。

より有利な条件で不動産売却を進めたいなら、ぜひプロパリーを活用してください。プロパリーなら仲介手数料がかからず、スピーディーに取引できます。