「不動産を貸し出して家賃をもらっているが、これは不動産所得になるのだろうか」

「副業で不動産投資を始めたけれど、確定申告が必要な基準や具体的な方法が分からない」

「手元に残るお金を増やすために、効果的な節税方法や経費のルールを正しく知りたい」

不動産投資を始めると、避けて通れないのが税金の知識です。サラリーマンは自身で税の手続きをする機会が少なく、戸惑う人も少なくありません。

不動産所得の計算や確定申告を正しく行わないまま放置すると、本来受けられるはずの節税メリットを逃したり、税務署からペナルティを課されたりする可能性があるため注意が必要です。

本記事では、不動産所得の定義や計算方法、確定申告が必要なケースなどを初心者向けに解説します。

この記事を読めば、確定申告の要否を自分で判断でき、適切な節税対策を講じられるようになります。税務面での迷いがなくなることで、安心して不動産の運用に専念できるでしょう。

不動産所得とは

不動産所得とは、土地や建物などの不動産を賃貸することで得られる所得を指します。具体的には、家賃や礼金、更新料などの収入から、管理費や固定資産税などの必要経費を差し引いた金額のことです。

所得税法では所得を10種類に分類しており、不動産所得はそのうちの1つです。

事業的規模の不動産所得と事業所得の違い

不動産所得と事業所得は混同されやすいですが、両者には明確な違いがあります。また、不動産所得の中にも事業的規模と事業的規模以外という区分が存在し、税制上の扱いが異なります。

事業的規模の不動産所得と、事業所得、それぞれの違いを表にしたものがこちらです。

| 事業的規模の不動産所得 | 事業所得 | |

|---|---|---|

| 主な内容 | 土地・建物などの不動産の貸付 | 農業・製造業・サービス業など |

| 判断基準 | アパート等10室以上、独立家屋5棟以上が目安 | 業務の営利性・有償性 |

| 具体例 | マンション・アパート賃貸 | ホテル運営 |

| 人的役務の提供 | 基本的に不要 | サービス提供が不可欠 |

不動産所得の事業的規模とは

不動産所得が事業として行われていると判断される基準を、一般的に「5棟10室ルール」と呼びます。独立した家屋なら5棟以上、アパートやマンションなら10室以上の規模が目安です。

この基準は国税庁の通達により示されており、この規模に達した場合、所得税の青色申告承認申請が認められるのが一般的です。

そのため「青色申告承認申請書」を税務署に提出して承認を受けたうえで、e-Taxでの申告や電子帳簿保存などの条件を満たすことで、青色申告による最大65万円の特別控除を受けられます。

さらに、家族への専従者給与を経費に算入できるなど、節税面で非常に有利な扱いを受けられます。

区分マンションなどの小規模な投資から始め、将来的にこの規模を目指すのが投資家としての王道といえるでしょう。賃貸物件を徐々に増やしていくことで、事業的規模に到達できます。

青色申告については「不動産投資で青色申告すべき人・条件は?やり方や節税メリットを具体的に解説」でも詳しく解説しているので、あわせてご確認ください。

事業所得とは

事業所得とは、農業や製造業、小売業などの事業から生じる所得を指します。一方、不動産の貸付による所得は、たとえ事業的規模であっても原則として不動産所得に分類されるのがルールです。

不動産所得と事業所得を区分する際は、人的役務の提供が不動産の賃貸と一体となって初めて意味をなすようなサービスの提供であれば、事業所得とします。例えば、マンションの賃貸業は不動産所得ですが、ホテルの運営は事業所得です。

つまり、単に不動産を貸し付けるだけなら不動産所得、清掃や食事提供などのサービスを伴う場合は事業所得と考えると分かりやすいでしょう。

不動産収入の種類

不動産所得を計算する際のもととなる不動産収入には、さまざまな種類があります。代表的な収入項目は以下の通りです。

| 項目 | 詳細 |

|---|---|

| 賃料 | 入居者が毎月支払う家賃 |

| 共益費・管理費 | 入居者から徴収する共用部の維持費 |

| 礼金・更新料 | 返還を要しない一時金 |

| 駐車場使用料 | 敷地内の駐車場を貸し出して得る収入 |

| 名義書換料 | 借地権などの名義を変更する際に受け取る手数料 |

敷金や保証金は、原則として退去時に返還する前提のため、受け取った時点では収入には含まれません。

ただし、原状回復費用などに充当し、返還しないことが確定した場合には、その金額を収入として計上します。

不動産収入の種類は多いため、「自分のケースではどう計算すればいいの?」「経費計上の判断が難しい」と感じた人もいるでしょう。

このような悩みを抱える人におすすめなのがプロパリーです。

プロパリーには、お客様評価が高いなどの厳しい審査基準をクリアした不動産投資のプロのみが登録しています。あなたの状況に合わせた、具体的なアドバイスを受けられる点が特徴です。

不動産所得の計算方法や確定申告の進め方について、気軽に相談できる専門家を見つけてみませんか?

不動産所得で確定申告は必要?

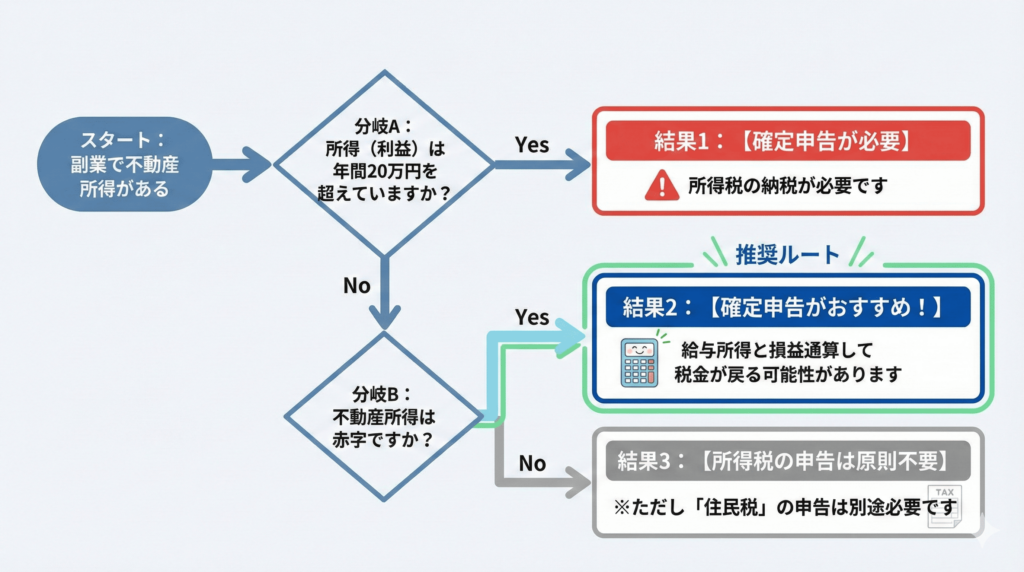

不動産所得がある場合、確定申告が必要かは状況によって異なります。ここでは基本的な考え方と、確定申告が必要なケースについて見ていきましょう。

不動産所得で確定申告が必要なケース

給与所得があるサラリーマンの場合、副業である不動産所得が20万円以下であれば、所得税の確定申告は原則として不要です。

しかし、所得税の申告が不要でも、住民税の申告は別途しなければなりません。また、不動産所得が赤字になった場合、確定申告を行うことで損益通算ができ、支払済みの税金の還付を受けられるメリットがあります。

節税を最大限に活用したいなら、不動産所得が20万円以下であっても申告を検討すべきでしょう。

損益通算については、「【2025年最新】不動産投資の損益通算とは?節税効果を最大化する方法と注意点を徹底解説」を参考にしてください。

不動産所得の確定申告で提出が必要な書類

不動産所得の確定申告では、以下の書類が必要です。

- 不動産関連

- 経費関連

- その他

確定申告書に加えて、収支内訳書や青色申告決算書などを準備します。用意する書類が多いため、事前に準備しておきましょう。

書類の種類や入手方法については、「不動産投資の確定申告はサラリーマンも必要!やり方や還付金のもらい方を解説」を参考にしてください。

不動産所得の計算方法

不動産所得は、次の計算式で求められます。

不動産所得=総収入金額-必要経費

この所得の金額に税率をかけて、最終的な納税額が決まる仕組みです。

手元に残る現金を増やすには、いかに漏れなく経費を計上できるかがカギを握ります。不動産運営に関する支出を適切に整理し、経費として認められる範囲を正確に把握しましょう。

総収入金額に含まれるもの

総収入金額とは、不動産投資によって得たすべての収入を指します。毎月の賃料収入である家賃や共益費などがその一例です。

ここから必要経費を差し引いた所得金額が、最終的な課税の基準です。

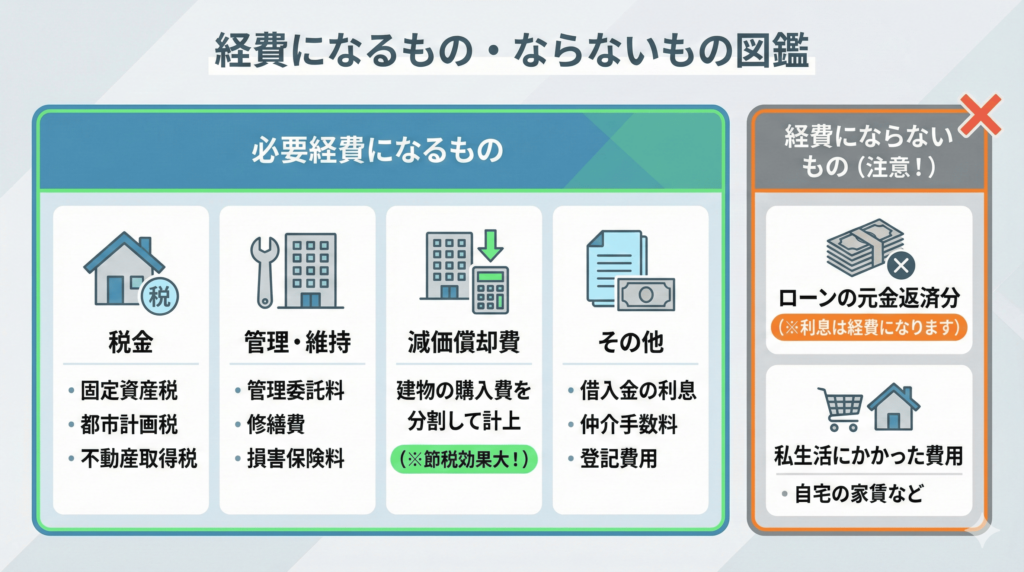

必要経費に含まれるもの

必要経費に含まれるものは、不動産収入を得るためにかかった費用のすべてです。主な必要経費は以下の通りです。

| 項目 | 詳細 |

|---|---|

| 固定資産税・都市計画税 | 物件の所有にかかる税金 |

| 減価償却費 | 建物の購入代金を耐用年数に応じた期間で分割計上する費用 |

| 修繕費 | 設備の故障修理やメンテナンス費用 |

| 損害保険料 | 火災保険や地震保険の掛金 |

| 管理委託料 | 管理会社に支払う代行費用 |

| 登記費用 | 物件取得時の登録免許税・司法書士報酬 |

| 不動産取得税 | 不動産を取得した際に課される税金 |

特に減価償却費は、大きな金額を経費にできる裏ワザ的な側面を持ちます。また、固定資産税のように、税金そのものが経費になる点も忘れないようにしましょう。

なお、ローンの元金返済部分は経費にならないため注意が必要です。

不動産所得にかかる税金の種類

不動産所得を得た場合、さまざまな税金が課されます。主な税金の種類と特徴について理解しておきましょう。

所得税

所得税は、個人の所得に対してかかる税金です。不動産所得や給与所得などの1年間の所得を合算し、合計額から所得控除を差し引いた課税所得によって税額が決まります。

所得税には累進課税制度が用いられており、所得が多いほど税率も高くなる仕組みです。

住民税

住民税は、所得税と同様に所得に応じて発生し、1月1日時点で住民票がある市区町村に納付する税金です。

所得税の確定申告を行うと、その情報が自動的に市区町村に伝わり、住民税が計算されます。住民税は翌年度に課税されるため、納付時期に注意が必要です。納税のタイミングを把握しておくことで、資金計画が立てやすくなります。

給与所得者の場合、通常は給与から天引きされる特別徴収です。しかし、確定申告時に普通徴収を選択することで、自分で納付できます。

固定資産税・都市計画税

固定資産税は、1月1日時点で土地や建物などの固定資産を所有している人に課される税金です。不動産所得の有無にかかわらず、不動産を所有していれば毎年課税されます。相続などで取得した物件であっても同様です。

都市計画税は、市街化区域内に不動産を所有している場合に追加で課される税金です。

なお、固定資産税と都市計画税は、不動産所得の必要経費として計上できます。

個人事業税

個人事業税は、法定業種に該当する個人事業主に対して課される県税です。不動産所得が事業的規模(5棟10室ルール)に該当する場合、所得税や住民税に加えて課されることがあります。

ただし、一律で年290万円の事業主控除があるため、不動産所得が290万円以下であれば納税の必要はありません。事業税率や課税基準は自治体によって若干異なる場合があるため、規模が拡大してきたら確認しておきましょう。

プロパリーのプロなら節税や確定申告について気軽に相談できる

引用元:プロパリー

| 価格 | 無料 |

| 対応OS | iOS/Android |

| 4つの強み | プロを比較して選べる 将来の収支予測 リアルタイム収支管理 買主から直で売却オファー |

不動産所得の計算や確定申告、節税対策は仕組みが複雑で、初心者には難しい面が多くあります。これらを独学だけで正確に理解し、対応するのは簡単ではありません。

このような時に頼りになるのが、投資家と厳選された専門家を繋ぐ中立的なプラットフォーム「プロパリー」です。

プロパリーに登録されている専門家は、一定以上の不動産売買経験があるなどの厳しい審査をクリアしています。不動産投資の実務経験が豊富で、税務についても基礎から実務上の考え方までを踏まえたアドバイスが可能です。

不動産所得の考え方や確定申告の進め方、節税を検討する際のポイントなどについて、投資家の利益を最大化するためのアドバイスが得られます。

また、プロパリーで紹介される専門家は、不動産投資に精通した税理士のネットワークを持っています。必要に応じて、税務のプロを紹介してもらうことも可能です。

プロパリーは無料で利用できます。税務面も含めて不動産投資を安心して進めたい人は、この機会にプロパリーをダウンロードしましょう。

不動産所得に関するよくある質問

不動産所得に関するよくある質問について回答します。

- 家賃収入と不動産所得は同じものですか?

-

家賃収入と不動産所得は異なります。家賃収入は売上(総収入金額)です。家賃収入から管理費や修繕費、減価償却費などの必要経費を差し引いた残りが不動産所得です。

例えば、家賃収入が年間120万円あっても、管理費や固定資産税、減価償却費などの経費が40万円かかっていれば、不動産所得は80万円になります。この80万円が課税対象となる金額です。

確定申告や税金計算の基準となるのは、家賃収入ではなく不動産所得の金額です。

- 不動産所得にかかる税金を節税するにはどうすればいいですか?

-

不動産所得の節税において、もっとも効果的なのは青色申告の活用です。要件を満たすことで最大65万円の特別控除が受けられるほか、家族への給与を経費にできるなどの利点があります。

また、ふるさと納税を活用して所得税・住民税を控除したり、適切な減価償却費の計算を行ったりすることも重要です。

ただし、無理な経費計上は税務調査のリスクを高めるため、プロのアドバイスを受けることをおすすめします。

- 不動産所得があると、会社にバレますか?

-

不動産所得があると、会社にバレる可能性はあります。しかし確定申告の際、住民税の納付方法を普通徴収に選択すれば、会社に副業分の住民税額が通知されるのを防げます。

何も選択しないと特別徴収となり、給与から合算して天引きされるため、会社の経理担当者が「給与に対して住民税が高い」と気づく可能性があるので注意しましょう。

- インボイス制度が不動産所得に与える影響はありますか?

-

インボイス制度は、主にオフィスや店舗などを事業用として貸し出している場合に影響があります。なぜなら、入居者が課税事業者の場合、インボイス(適格請求書)の発行を求められるケースがあるためです。

インボイス制度への対応は、個々の状況によって最適な判断が異なります。課税事業者として消費税の申告を行うか、免税事業者のままでいるかは慎重に検討すべきです。

税理士や不動産投資のプロに相談して、自分に合った対応策を検討することをおすすめします。

まとめ:不動産所得について学んで適切な確定申告を

不動産投資で着実に資産を増やすには、不動産所得の仕組みを正しく理解し、適切な確定申告を行うことが不可欠です。経費の範囲や控除の仕組みを賢く活用すれば、納める税金を最適化し、手元に残る資金を増やすことに繋がります。

節税対策を意識しながら確実に確定申告を進めるには、専門家のサポートを活用することが心強い選択肢になるでしょう。

厳しい審査基準をクリアしたプロだけが登録するプロパリーなら、不動産所得の計算方法や確定申告の進め方について、状況に応じたアドバイスを受けられます。

プロパリーを活用して信頼できる専門家を見つけ、不動産投資と確定申告を安心して進めていきましょう。