「不動産投資を始めたけれど、何が経費になるのか分からない」

「経費計上で失敗して、税務署に目をつけられないか不安」

「もっと節税できる方法があるのでは」

不動産投資を検討している人や、始めたばかりの人にとって、経費の扱いは頭を悩ませる問題の1つです。

経費計上に関する正しい知識がないまま不動産投資を進めてしまうと、本来計上できるはずの経費を見逃したり、認められない費用を計上して税務調査の対象になったりするリスクがあります。

さらに放置すれば、余分な税金を払い続けることになるだけでなく、追徴課税というペナルティを受ける可能性も否定できません。

本記事では、経費として認められる項目や節税に直結する裏技について、初心者向けに分かりやすく解説します。

この記事を読めば、自信を持って確定申告に臨めるようになり、合法的に手残りを最大化するノウハウが身につきます。

そもそも不動産投資の「経費」とは

不動産投資における経費とは、賃貸事業を運営するために直接必要となる費用を意味します。経費を計上すれば課税対象となる所得を減らせるため、正しく理解することが大切です。

確定申告で経費を計上することによって節税できる

確定申告で適切に経費を計上することは、納税額を抑えるための基本的かつ強力な手段です。

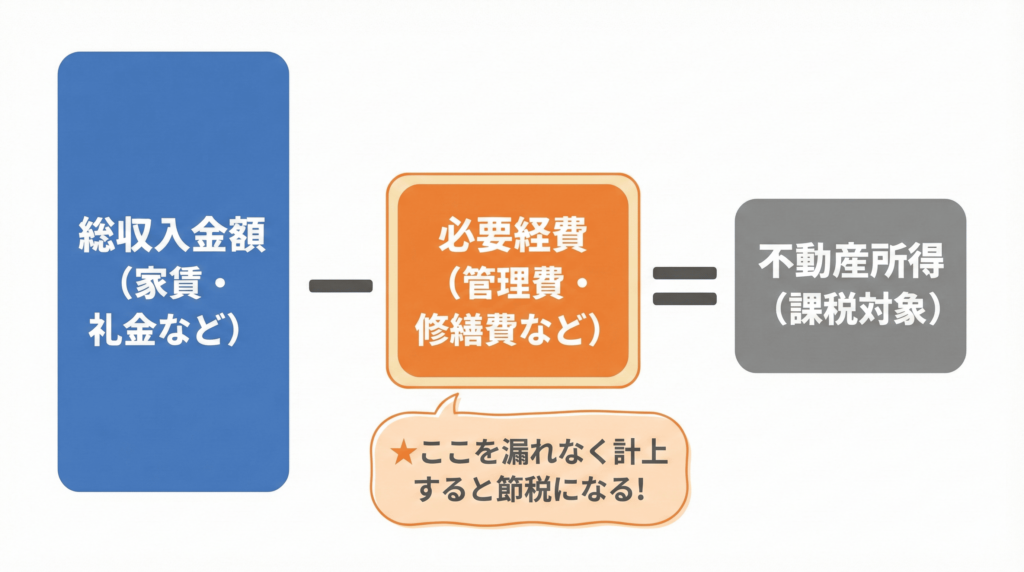

不動産所得は「総収入金額-必要経費」で計算されます。適切に経費を計上することで利益を圧縮し、所得税や住民税を抑えられる仕組みです。

サラリーマンが不動産投資を行う場合は、給与所得と不動産所得を合算した金額にもとづいて税額が決まります。そのため、不動産所得を圧縮できれば、給与分を含めた全体の税負担軽減にも繋がるのです。

不動産所得の詳細については、「不動産所得とは?確定申告の必要性や事業所得との違いなど分かりやすく解説」を参考にしてください。

不動産投資の経費に上限はない

不動産投資の経費には、法律で定められた明確な合計金額の上限は存在しません。

事業を運営するために必要不可欠な費用であれば、金額がいくらであっても計上することが可能です。ただし、収入に対してあまりに経費の割合が高すぎると、税務署から不適切な経費計上を疑われる可能性が高まります。

大切なのは金額ではなく、その支出が事業に関連しているかを客観的に説明できる妥当性です。日頃から経費として計上できる支出をしっかり把握し、適切に記録することが重要です。

不動産投資で経費として認められるもの

不動産投資において、経費として認められるものは多岐にわたります。経費の種類を正しく理解することが、節税への第一歩です。

ローンの金利

不動産投資ローンの金利は、月々の返済額のうち利息部分のみを経費として計上できます。

銀行へのローン返済は、元本部分と利息部分に分かれます。元本部分は借金の返済であり費用ではないため、経費になりません。

管理費・修繕積立金

不動産オーナーとして区分マンションを所有している場合、毎月支払う管理費や修繕積立金は原則として経費にできます。これらは物件の維持管理や将来的な大規模修繕に充てられる費用であり、賃貸経営に直接必要な支出として認められるからです。

また、賃貸管理会社に支払う管理委託料や、共用部の清掃代なども含まれます。物件を保有しているだけで発生するランニングコストは、漏れなく計上するようにしてください。

火災保険料・地震保険料

火災保険料や地震保険料といった損害保険料は、全額経費として計上可能です。ただし、複数年分をまとめて支払った場合は、当年分のみを経費計上し、残りは翌年以降に期間按分します。

これらの保険は災害リスクから物件を守り、賃貸経営を継続するために必要な支出と認められます。

火災保険は火災だけでなく、水災・風災・盗難など幅広いリスクをカバーするものです。地震保険は地震・噴火・津波による損害に備えるもので、火災保険とセットで加入するのが一般的です。

日本は自然災害の多い国であり、これらの保険に加入しておくことは資産保全の観点からも重要といえるでしょう。

減価償却費

減価償却費は、建物や設備の購入費用を法定耐用年数に応じて分割し、毎年経費として計上する仕組みです。

不動産は時間の経過とともに価値が減少していくという考え方にもとづき、購入費用を一度に経費計上するのではなく、使用期間にわたって配分します。

例えば、木造アパートの法定耐用年数は22年、鉄筋コンクリート造のマンションは47年と定められており、それぞれの年数で建物価格を割った金額が毎年の減価償却費です。

注意したいのが、減価償却できるのは建物部分のみという点です。土地は償却できないため、物件取得時に売買契約書等で建物と土地の価格を明確に分けておきましょう。

修繕費

物件の維持管理や原状回復にかかる修繕費は、経費として計上できます。

退去後の壁紙の張り替えや畳の表替え、エアコンの修理といった費用が該当します。これらは、日常的なメンテナンスや設備の不具合を修理し、物件の現状を維持するための支出です。

一方で、物件の価値を高めるような大規模なリフォームは修繕費には該当せず、資本的支出として減価償却の対象になる点に注意しましょう。

税理士・司法書士への報酬

確定申告を税理士に依頼した場合の報酬は、経費計上できます。不動産投資の収支計算や税務申告は専門知識を要するため、税理士に依頼する投資家も多くいます。

税理士に依頼することで、適切な経費計上や節税アドバイスを受けられるだけでなく、税務調査のリスクを減らせる点がメリットです。

同様に、物件購入時の登記手続きを司法書士に依頼した場合の報酬も経費計上できます。

報酬以上の節税効果が期待できるケースも多いため、不動産投資の規模が大きくなったら専門家の活用を検討するとよいでしょう。

交通費・宿泊費

物件購入を検討する際の事前の現地視察にかかる交通費や、管理会社との打ち合わせ、入居者対応など、不動産投資に関連する移動にかかった費用は経費として計上できます。

電車やバスといった公共交通機関の運賃やタクシー代、駐車場代などが該当します。交通費を正確に記録するには、移動の目的や日時、訪問先を記録しておくことが重要です。

また、遠方の物件を視察する際の宿泊費(旅費)も、事業目的であれば経費になります。

通信費

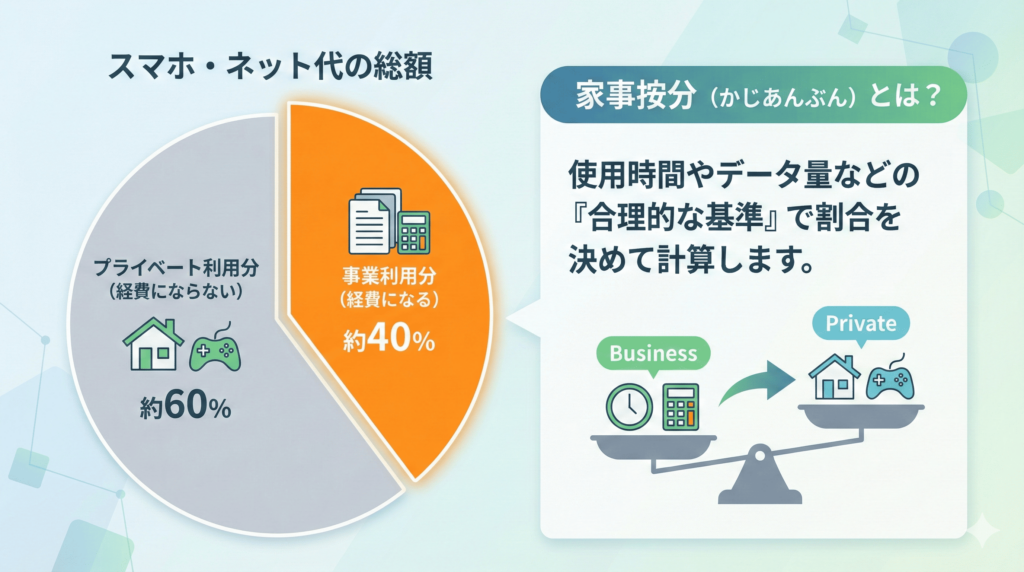

不動産投資に関連する通信費も、経費として計上できます。物件情報の検索や管理会社とのやり取り、入居者との連絡などに使用したスマホ代やインターネット回線の利用料金が該当します。

ただし、スマートフォンやインターネットをプライベートでも使用している場合は、家事按分が必要です。通話時間やデータ通信量、使用時間などを基準に、不動産投資に使用した割合を合理的に算出します。

交際費

管理会社や税理士、金融機関の担当者など、取引先との打ち合わせで発生した飲食代や手土産代は、交際費として経費計上できます。不動産投資を円滑に進めるための人間関係構築に必要な支出と認められるからです。

誰と、どのような目的で会食したのかを記録しておきましょう。

広告宣伝費

入居者募集のために支払う広告宣伝費は、経費計上が可能です。不動産ポータルサイトへの掲載料や、賃貸情報誌への広告掲載料、仲介会社への広告料(AD)などが該当します。

不動産投資で経費として認められないもの

不動産投資に関連する支出であっても、すべてが経費として認められるわけではありません。ここでは、不動産投資で経費として認められない代表的な項目を解説します。

スーツ代・コンタクトレンズ代

不動産投資のために購入したスーツや、日常生活で使用するコンタクトレンズ代は、原則として経費として認められません。これらは、不動産投資以外の場面でも使用できる家事関連費に該当するためです。

たとえサラリーマン大家が物件視察や管理会社との打ち合わせに着用したとしても、プライベートとの区別が困難なため、経費計上は認められないのが一般的です。

ローンの元本返済分

ローン返済のうち、元本に相当する部分は経費として認められません。

元本返済は借入金の返済であって、新たな支出ではないという考え方にもとづいています。物件購入時に借り入れた金額を返しているだけなので、経費としての性質を持たないのです。

罰金・違反金

駐車違反の反則金や税金の延滞税、過少申告加算税といった罰金や違反金は、経費として認められません。これらは法律違反や義務の不履行に対するペナルティであり、事業活動に必要な支出とはいえないからです。

例えば、物件視察中に駐車違反をして反則金を支払った場合でも、それは個人の責任として処理すべきものであり、経費計上はできません。

私的な飲食代・旅行費用

友人や家族との食事代は、たとえ不動産投資の話題が出たとしても、経費として認められません。同様に、家族旅行の費用なども、私的な支出として経費にはできません。

なぜなら、事業目的が明確でないプライベートな支出は、交際費として計上できないからです。

経費として認められる飲食代は、管理会社や税理士、金融機関の担当者など、事業に関係する人物との打ち合わせで発生したものに限られます。

不動産投資で経費として認められるか判断が難しいもの

不動産投資には、状況や使用目的によって経費計上の可否が変わる項目があります。これらは、使用目的や金額によって判断が分かれるグレーゾーンであり、個別の状況を踏まえた慎重な判断が求められます。

物件の工事にかかった費用

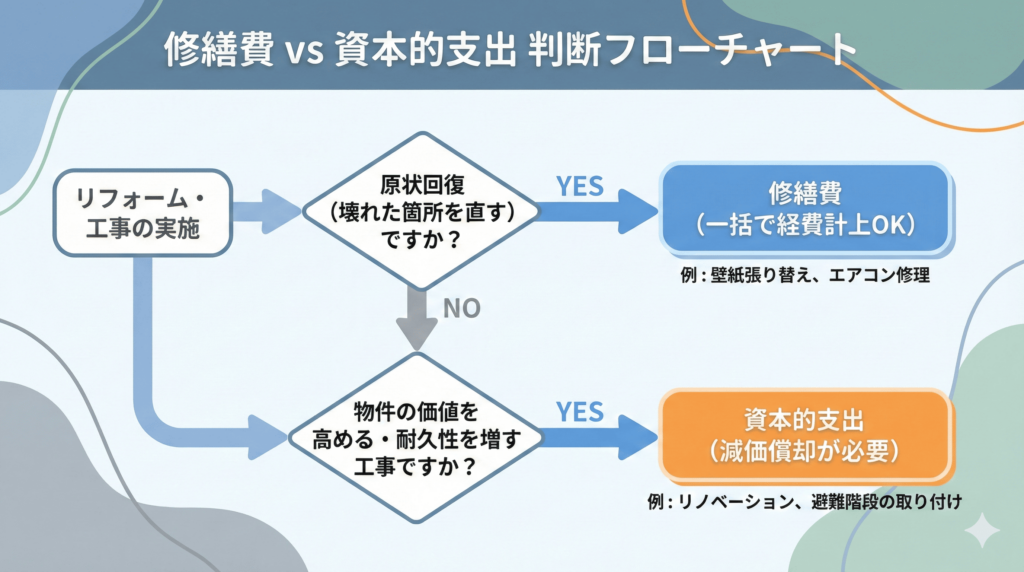

リフォームや修繕にかかった費用は、修繕費になるか資本的支出になるかで経費化のタイミングが異なります。

通常の維持管理や原状回復のための工事であれば、その年の経費として一括計上できます。しかし、物件の価値を高めるような大規模な改修や、エアコンの新設などは、数年間にわたって分割して経費にする減価償却が必要です。

スマートフォンやパソコンの購入費用

不動産管理のために購入したスマートフォンやパソコンは、業務での使用実態に合わせて経費化します。これらはプライベートでも使用することが多いため、何割を事業で使っているかという家事按分を行います。

例えば、100%事業用であれば全額経費になりますが、私用でも使うのであれば、使用時間などの目安をもとに按分しなければなりません。

ここまで、不動産投資で経費として認められるもの・認められないもの、そして判断が難しいグレーゾーンの項目について解説してきました。

しかし実際には、「この支出は経費にできるのか?」「家事按分の割合はどう設定すればいいのか?」と迷う場面も多いでしょう。そのような時に頼りになるのが、不動産投資のプロと出会える無料アプリ「プロパリー」です。

プロパリーでは、厳しい審査基準をクリアし、お客様評価が高い不動産投資のプロだけが登録しています。

こうしたプロを通じて、不動産投資に強い税理士を紹介してもらうことも可能です。そのため、経費計上や節税対策について、専門的なアドバイスを受けられる環境を整えられるのが魅力です。

不動産投資の経費計上における注意点

不動産投資を長期的に成功させるには、税務リスクを適切に管理し、クリーンな運営を心がけることが欠かせません。ここでは、経費計上において特に注意すべきポイントを解説します。

領収書をしっかり保管しておく

経費として計上するすべての支出について、領収書や請求書、契約書といった証拠書類を保管しておきましょう。

白色申告の場合は5年間、青色申告の場合は7年間の保存が必要です。どちらを選択するかによって、保存期間が異なる点に注意してください。

なお、電子データで受け取った領収書は、電子帳簿保存法にもとづきデジタルデータのまま保存することが義務付けられています。単なる写真撮影だけでなく、検索可能な状態での保存など、法律に基づいた管理体制を整えましょう。

また、クレジットカードの利用明細も、支払いの証拠として保管してください。

常識の範囲内で計上する

経費の金額や項目は、事業規模に照らして常識的な範囲に収めるべきです。

例えば、家賃収入が年間100万円しかないのに、交際費や交通費として50万円を計上していれば、明らかに不自然だとみなされます。自身の主観ではなく、第三者にも合理的といえる基準を設け、バランスの良い申告を心がけてください。

事業との関連性を明確にする

経費として認められるには、その支出が不動産投資事業と明確に関連していることが前提です。何となく関係ありそうという曖昧な基準では、税務調査で否認されるリスクがあります。

領収書を保管する際は、単に金額や日付だけでなく、誰と・何のために・どこでといった情報も記録しておきましょう。領収書の裏面などに用途を記載しておくと、後から見返したときに判断しやすくなります。

経費計上前に、事業関連性をチェックする習慣をつけましょう。

不動産投資で節税する5つの裏ワザ・コツ

基本的なルールを守ったうえで、さらに手残りを増やすための裏ワザ的なテクニックを紹介します。

これらを頭に入れておくことで、効果的な節税計画を立てられます。

どれくらいの節税効果があるかについては「不動産投資は節税にならない?仕組みやサラリーマンの年収別シミュレーションを紹介」もご確認ください。

減価償却費を活用する

減価償却費は、実際にお金が出ていかない帳簿上の経費でありながら、大きな節税効果を生み出せる重要な項目です。建物の購入費用を法定耐用年数で割った金額を毎年経費計上できるため、長期的に安定した節税効果が期待できます。

特に築古の木造物件などは償却期間を短く設定できるため、短期間で大きな節税効果を生むことが可能です。減価償却の仕組みを理解し、どれくらいの経費が発生するかをシミュレーションしておくことが重要です。

家事按分を活用する

自宅兼事務所の家賃や光熱費、プライベートと兼用する車の維持費などは、家事按分によって事業利用分のみを経費計上可能です。この家事按分を適切に活用することで、日常生活の支出の一部を経費化でき、大きな節税効果が期待できます。

例えば、家の中の一部屋を完全に事務所として使用していれば、その部屋の面積割合に応じて家賃を経費にできる可能性があります。

また、自家用車を物件管理に使用している場合は、自動車税やガソリン代なども按分して経費計上が可能です。

損益通算を活用する

不動産投資で赤字が出た場合、その赤字を給与所得や事業所得と相殺する損益通算が可能です。

特に不動産投資の初年度は、登記費用や保証料、リフォーム費用などの初期費用がまとまって発生します。その結果、赤字になることが多いため、損益通算による節税効果が大きくなりやすいです。

損益通算については「【2026年最新】不動産投資の損益通算とは?節税効果を最大化する方法と注意点を徹底解説」でも詳しく解説しているので、参考にしてください。

青色申告特別控除を受ける

個人事業主として不動産投資を行っている場合、青色申告を行うことで、最大65万円の特別控除を受けられます。最大65万円の控除を受けるには、5棟10室以上という事業的規模である、複式簿記による記帳を行うなどの条件を満たす必要があります。

詳しくは、「不動産投資で青色申告すべき人・条件は?やり方や節税メリットを具体的に解説」を参考にしてください。

小規模企業共済に加入する

不動産投資を事業的規模(おおむね5棟または10室以上)で行っている場合、小規模企業共済に加入することで掛金を全額所得控除でき、大きな節税効果が得られます。

小規模企業共済は独立行政法人 中小企業基盤整備機構が運営する退職金制度であり、月額1,000円〜7万円の範囲で自由に設定可能です。

さらに、掛金は将来的に退職金として受け取れるため、老後資金の準備にもなります。ただし、加入には一定の要件があるため、詳細は中小機構や税理士に確認することをおすすめします。

不動産投資の経費や節税テクニックを知りたいならプロパリー

引用元:プロパリー

| 価格 | 無料 |

| 対応OS | iOS/Android |

| 4つの強み | プロを比較して選べる 将来の収支予測 リアルタイム収支管理 買主から直で売却オファー |

不動産投資の経費計上や節税テクニックは、初心者にとって複雑で分かりにくい部分が多くあります。そのため、「何が経費になるのか」「どう計上すればいいのか」といった悩みを抱える人も多いでしょう。

このような悩みを抱える不動産投資初心者におすすめしたいのが、不動産投資のプロとマッチングできるサービス「プロパリー」です。

節税も大切ですが、節税以前にまず利益を出さなければ意味がありません。プロパリーのプロは、収益性の高い物件選びや運用戦略などを実践的にアドバイスしてくれます。

さらに、不動産投資に強い税理士の紹介も受けられるため、物件運用から税務対応まで一貫したサポート体制を構築できます。

プロパリーを活用すれば、収益性の高い投資判断と適切な税務対策の両立が可能となり、不動産投資の成功確率を高められるのです。

プロパリーは無料で利用できます。経費管理と節税対策を正しく行い、不動産投資の収益性を高めたい人は、ぜひプロパリーをダウンロードしてみてください。

不動産投資の経費に関するよくある質問

不動産投資の経費に関するよくある質問について回答します。

- 不動産投資の経費を不正に計上するとどうなりますか?

-

架空の経費を計上したり、金額を水増ししたりする行為は明確な脱税であり、税務調査で発覚すれば重いペナルティが科されます。

具体的には不正が発覚した場合、本来の税額に加えて過少申告加算税(10%〜15%)が課され、悪質と判断されれば重加算税(35%〜40%)が上乗せされます。

さらに延滞税も発生するため、実際の負担は本来の税額の1.5倍以上になることも考えられるでしょう。正確な記帳と適切な経費計上を心がけてください。

- 不動産投資の通信費(スマホ代やネット回線の利用料金)はどこまで計上できますか?

-

不動産投資の通信費は、実態に合わせた家事按分が認められる範囲内であれば計上可能です。

例えば、スマホ利用時間の30%を不動産投資に使っているなら、月額料金の30%が経費になります。全額を経費にするには、完全に仕事専用の端末として契約しているといった明確な根拠が必要です。

まとめ:不動産投資の経費計上はもっとも手軽な節税方法

不動産投資における経費計上は、単なる事務作業ではなく、投資の最終的な手残りを決定づける重要な経営戦略です。

認められる項目や計上の仕方を正しく理解すれば、合法的に大きな節税効果を得られます。

損益通算や家事按分の活用、青色申告特別控除の適用など、自分が利用できる制度を把握し、投資のフェーズに応じた対策を行うことが成功へのカギです。

もし、経費の判断や税務面のサポート体制を整えたいなら、ぜひプロパリーを活用してください。不動産投資のプロや、プロが紹介する経費計上に詳しい専門家が、あなたのパートナーとして最適なアドバイスを提供してくれます。