不動産投資するならプロパリー・資産管理・物件シミュレーション

誰でも完全無料で、不動産投資の基本から実際の購入・運用まで詳しく学べる学習アプリです。

プロパリーは不動産会社ではないからこそ、物件を売りたいだけの業者には伝えられない、真実の情報を提供しています。

節税や資産形成の手段として注目される不動産投資ですが、初心者にとってややハードルが高く感じる理由のひとつに「税制の仕組み」があります。その中でもとくに知っておきたいのが、「損益通算」という制度です。

損益通算とは、一定の条件を満たすことで、不動産投資で出た赤字を給与などの本業の所得と合算して、税金の負担を軽減できる仕組みを指します。この制度を正しく理解して活用すれば、たとえ投資初年度に赤字が出たとしても、実際には節税につながり、結果的に手元に残るお金が増えるケースも少なくありません。

本記事では、不動産投資における損益通算の基本から、具体的な計算方法、注意点、さらには節税効果を最大化するためのコツまで網羅的に解説します。節税を味方につけることで、不動産投資の収益性は変わってきます。税金対策を通じて着実に資産を増やしたい方にとって、本記事が一歩踏み出すきっかけとなれば幸いです。

この記事は、第三者調査会社を通じて得た一次情報をもとに作成しています。

【意外な事実】不動産投資は「月々1万円で可能」と現役投資家の42.4%が回答、一般層は13.8%で認識に大きな差PR TIMES / プロパリー

不動産投資するならプロパリー・資産管理・物件シミュレーション

誰でも完全無料で、不動産投資の基本から実際の購入・運用まで詳しく学べる学習アプリです。

プロパリーは不動産会社ではないからこそ、物件を売りたいだけの業者には伝えられない、真実の情報を提供しています。

不動産投資における「損益通算」とは?

損益通算とは、複数の所得を合算し、相殺することで課税所得を減らす制度です。不動産投資で出た赤字が、給与所得や事業所得など他の黒字と相殺されるので、結果的に支払う所得税や住民税が軽減されるのです。

たとえば、不動産投資の年間収支がマイナス100万円であった場合、この赤字は給与所得などと相殺されます。もし本業の所得が年間700万円なら、課税対象は700万円ではなく、600万円となるのです。このように、損益通算は単なる「赤字」ではなく、「節税につながる戦略的赤字」ともいえる存在です。

この制度が適用される代表的な所得は「不動産所得」「事業所得」「山林所得」「譲渡所得」などで、給与所得等の所得と損益を通算できます。中でも不動産所得は、減価償却費などの会計上の処理によって「現金流出を伴わない赤字」を生み出せるため、とくに節税効果が高い特徴があります。

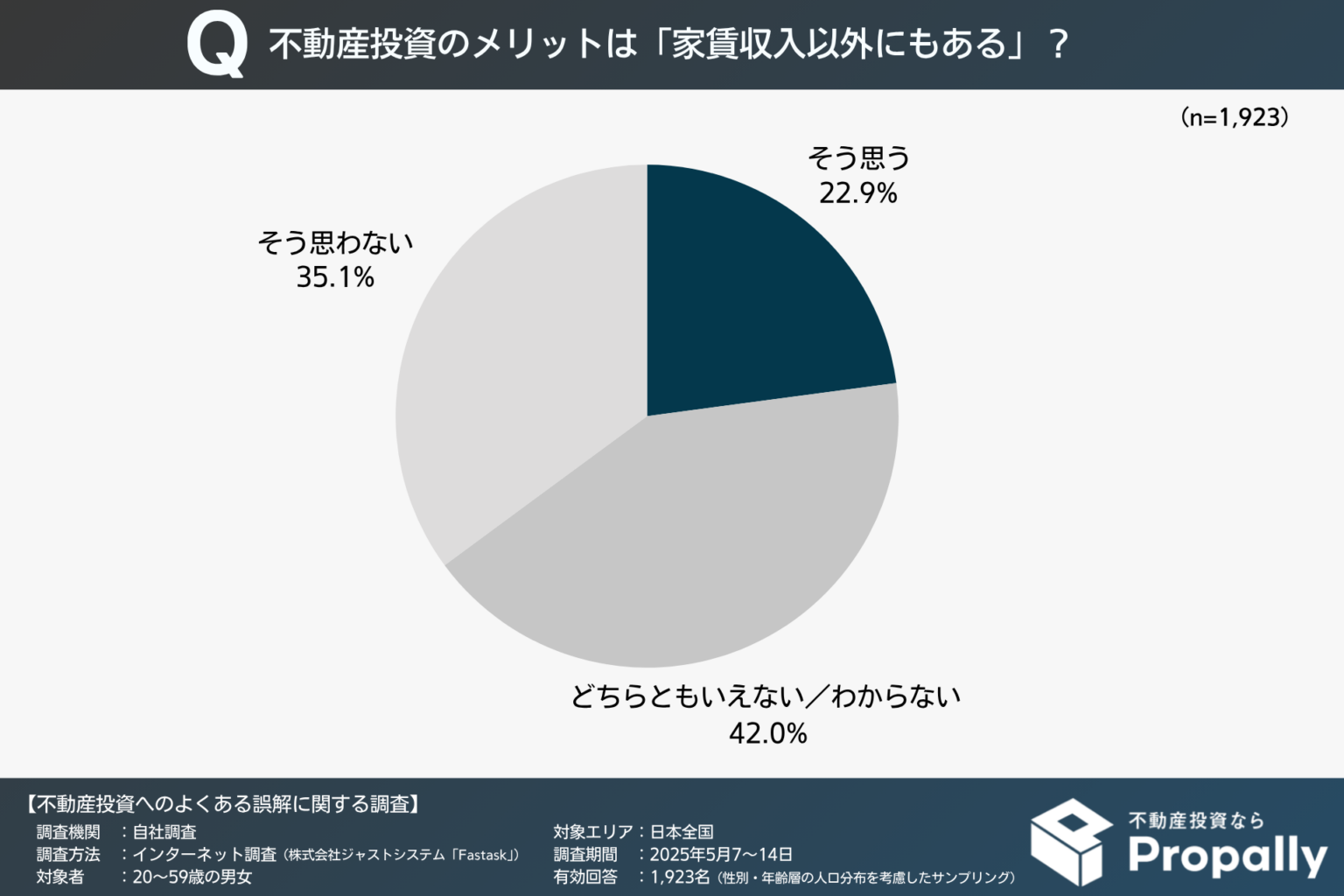

不動産投資の節税効果についてはあまり知られておらず、プロパリーが独自に行なったアンケート調査においても、 不動産投資の「家賃収入以外のメリット)」を認識している人は全体でわずか22.9%にとどまることが判明しました。

しかし不動産投資には安定した家賃収入以外にも、節税や生命保険代わりになるなど多くのメリットがあります。

>>「【意外な事実】不動産投資は「月々1万円で可能」と現役投資家の42.4%が回答、一般層は13.8%で認識に大きな差」の調査リリースはこちら

せっかく不動産投資をするなら、このようなメリットを把握しておき、最大限に活かしましょう。

不動産投資のメリット・デメリット!向いている人や他の投資との違いを解説

注意点として、損益通算はあくまで「認められる経費や赤字」があるのが前提です。節税を意識しすぎた無理な経費計上は、税務署の指摘を受ける可能性もありますので、基本を正しく理解したうえで戦略的に活用しましょう。

損益通算をはじめ、不動産投資の基本を無料かつ時短で学べるのが、学習アプリ「プロパリー」です。スマホ1つで勉強を完結できるうえ、収支シミュレーションやプロへの無料質問など、不動産投資を本格的に始めるための機能も揃っています。

会員登録すれば無料ですべて利用できるので、今すぐインストールして、投資家としての一歩を踏み出しましょう。

不動産投資するならプロパリー・資産管理・物件シミュレーション

誰でも完全無料で、不動産投資の基本から実際の購入・運用まで詳しく学べる学習アプリです。

プロパリーは不動産会社ではないからこそ、物件を売りたいだけの業者には伝えられない、真実の情報を提供しています。

不動産所得の赤字が節税になる理由

不動産投資では、物件から得た収入と支出を計上することで所得が算出されますが、一定の条件を満たせば赤字が生じた際に「損益通算」が可能となります。これは、本業の給与所得などと相殺する仕組みであり、税負担を軽減できる点が魅力です。とくに、以下の3つのポイントが節税効果を高めるポイントです。

- 減価償却費など「帳簿上の赤字」がカギ

- 給与所得とぶつけることで所得税・住民税が軽減

- 高所得者ほどメリットが大きい理由

実際のキャッシュフローが黒字でも、帳簿上で赤字を作ることで節税が可能になります。不動産投資は、資産拡大と節税を両立できる数少ない投資方法といえるでしょう。

減価償却費など「帳簿上の赤字」がカギ

不動産投資で節税を可能にする最大の要因が、「減価償却費」の存在です。これは、建物の価値が時間の経過とともに減っていくことを表す会計上の費用で、現金の支出を伴わない「帳簿上の支出」です。

たとえば、年間の家賃収入が200万円、管理費や修繕費などの実費が100万円、減価償却費が150万円であると、帳簿上は「赤字」になります。現金が100万円残っていても、会計上は50万円の赤字とされるのです。

この帳簿上の赤字が、給与所得など他の黒字と損益通算されることによって、課税所得が減少し、税負担が軽くなります。つまり、実際には利益が出ていて手残りがあるにもかかわらず、税金が少なくなる―これが損益通算の魅力です。

また、建物の構造や築年数によって減価償却のスピードは異なります。木造は22年、RC造(鉄筋コンクリート造)は47年など、法定耐用年数に基づいて計算されるため、購入物件によって戦略も変わります。購入前に減価償却も含めたシミュレーションをしておくのがおすすめです。

給与所得とぶつけることで所得税・住民税が軽減

繰り返しになりますが、不動産所得の赤字は、給与所得などの「他の所得」と損益通算できるため、税負担を直接的に軽減する効果があります。とくに会社員や公務員など、本業から安定した給与所得がある人にとって、大きな節税メリットです。

たとえば、年間の給与所得が800万円ある人が、不動産投資によって帳簿上で100万円の赤字を出した場合、課税対象となる所得は800万円ではなく700万円に減少します。所得が減れば、所得税や住民税の税率が適用される基準も下がるため、納める税金が数十万円単位で減る可能性もあるのです。

この「給与とぶつける」という構造が、不動産投資の赤字を単なる損失で終わらせない理由です。とくに本業で高い税率が適用されている場合、その効果は顕著になります。

また、損益通算によって所得が減ると、住民税も軽減されるため、翌年度以降の手取りにもプラスの影響が現れます。

もちろん、損益通算は適切な費用計上が前提です。税制のルールを守りながら活用することで、不動産投資は「節税効果の高い資産形成法」として強力に機能するのです。

高所得者ほどメリットが大きい理由

損益通算による節税効果は、所得が高い人ほど大きくなる傾向があります。これは、日本の所得税が「累進課税制度」を採用しているためです。つまり、所得が増えるほど税率も段階的に上がっていく仕組みで、最高税率は45%にも達します。

たとえば、年収500万円の会社員が不動産投資で100万円の赤字を出した場合と、年収1,500万円の会社員が同じく100万円の赤字を出した場合では、節税効果は異なります。後者の方が高い税率であるので、100万円の所得控除によって節税できる金額も比例して増えるためです。高所得者が不動産投資を積極的に活用する背景には、こうした税制メリットがあるのです。

もちろん、節税目的だけで物件を購入するのは本末転倒ですが、「実際のキャッシュフローが黒字でありながら税務上は赤字」という状況にできれば、実質的な手取りを増やす意味ある節税となります。

不動産投資は単なる収益源ではなく、税負担を軽減するツールとしても活用できる点に、高所得者ほど価値を見出しているのです。

実際に損益通算する流れと計算方法

損益通算を適切に活用するには、不動産所得の計算から確定申告までの流れを正しく理解しておく必要があります。誤った手順や計算ミスがあると、本来得られる節税効果が受けられないだけでなく、税務署からの指摘を受ける可能性もあります。以下の3ステップに沿って、正確に手続きを進めましょう。

- ステップ1不動産所得を計算する

- ステップ2本業(給与所得など)を確認

- ステップ3差し引いて課税所得を確定する

この流れを理解できると、毎年の確定申告がスムーズになるだけでなく、事前に節税効果のシミュレーションも可能になります。アプリや専門家のサポートも活用しながら、抜け漏れのない運用を心がけましょう。

・ステップ1不動産所得を計算する

まずは、1年間の不動産収支を整理します。家賃収入から必要経費(管理費、修繕費、ローン利息、固定資産税、減価償却費など)を差し引いて、不動産所得を算出します。このとき、領収書の保管を含めた経費の記録が重要です。

・ステップ2本業(給与所得など)を確認

次に、給与所得など他の収入を確認します。確定申告によって、これらの所得と不動産所得を合算できるようになります。

・ステップ3差し引いて課税所得を確定する

不動産所得が赤字であれば、それを給与所得などの黒字から差し引き、最終的な課税所得を算出します。この金額が小さくなるほど、支払う所得税・住民税が軽減されるのです。損益通算後の数字をもとに、確定申告書を提出すると節税効果が反映されます。

この3ステップを実行すれば、赤字が節税に変わる仕組みが実現します。税務処理に不安がある場合は、税理士などの専門家に相談してみましょう。

節税については以下の記事でも詳しく解説しているので、参照してみてください。

不動産投資×税金|知らないと損する税知識と節税のコツをプロが徹底解説

損益通算できない費用・できないケースに注意

不動産投資における損益通算は有効な節税手段ですが、すべての支出やケースが対象になるわけではありません。誤った経費計上や制度の誤解によって、あとから税務署から指摘を受ける可能性もあります。節税を目的に不動産投資を行う際は、以下のような「対象外」のルールを事前に押さえておきましょう。

- ローンの「土地部分の利息」はNG

- 海外中古不動産は対象外(2021年税制改正)

- プライベートの費用

これらに該当する費用を経費として計上してしまうと、損益通算は認められません。節税を健全に活用するには、制度の正しい理解とルールに則った申告が不可欠です。

ローンの「土地部分の利息」はNG

不動産投資における損益通算では、すべての支出が経費として認められるわけではありません。誤解されがちなのが、「土地部分のローン利息」です。

不動産投資ローンの支払いにおいて、元本の返済は当然ながら経費になりません。支払利息のうち、不動産所得が赤字のケースでは、「建物部分」にかかる利息のみが経費として認められています。土地は建物と異なり、時間の経過によって価値が減少しないため、減価償却もできず、利息分についても不動産所得が赤字の場合、損金算入は不可となっています。

たとえば、物件価格が3,000万円で、そのうち建物が1,800万円、土地が1,200万円だった場合、利息の60%(=1,800万 ÷ 3,000万)だけが経費として計上可能です。逆に言えば、残り40%の土地部分の利息は損益通算の対象外となるため、収支計算を行う際はこの点に注意が必要です。

この割合は登記簿や売買契約書に記載された内訳に基づいて計算されます。したがって、購入前に土地と建物の割合も把握しておきましょう。土地が多くを占める物件ほど、損益通算の効果が薄れることもあるため、物件選定時には収益性だけでなく、税務面での違いも確認しておくのが賢明です。

海外中古不動産は対象外(2021年税制改正)

かつては、海外の中古不動産を活用して多額の減価償却を計上し、日本国内の所得と損益通算するという節税手法が一部の富裕層の間で行われていました。とくに米国の木造住宅などは、耐用年数が短く、日本の税制上では減価償却費を大きく計上できたためです。

しかし、2021年度の税制改正により、このスキームは封じられました。現在では、「国外に所在する中古建物」は、減価償却によって赤字を出しても、その赤字を日本国内の所得と損益通算ができなくなっています。

この背景には、不自然な節税を目的としたスキームが横行しており、税制上の公平性を確保するために見直しが行われました。そのため、2021年以降に海外中古物件を購入した場合、損益通算による節税は期待できません。

つまり、現在の制度では、国内不動産で得られる不動産所得のみが、他の所得と損益通算できる対象です。

プライベートの費用

不動産投資では多くの支出が経費として認められますが、個人の生活にかかわる費用を含めてしまうと、損益通算の対象外となり、税務リスクが高まります。あくまでも「所得を得るために必要な支出」であることが経費としての条件です。

たとえば、家族旅行のついでに物件を視察しても、その交通費全額を経費計上するのはできません。また、自宅のインターネットやスマートフォンの料金も、業務使用分を明確に分けていない限り、経費として認められないケースが多いです。

以下の表は、損益通算の対象・対象外となる支出の例をまとめたものです。

| 費用・項目 | 損益通算の対象 | 補足説明 |

| 建物部分のローン利息 | ○ | 減価償却対象であり 経費として計上可能 |

| 土地部分のローン利息 (赤字の場合) | × | 不動産所得が赤字の場合は、 土地のローン利息も対象外 |

| 減価償却費 (建物部分) | ○ | 帳簿上の赤字を作る主な要素 |

| 海外中古物件の減価償却 (2021年以降) | × | 税制改正により国内所得 との損益通算は不可 |

| 自宅の通信費・家族旅行費用など | × | プライベート利用と見なされ 経費にはできない |

不動産投資で損益通算を最大化するコツ

損益通算は不動産投資の大きな節税メリットですが、制度を十分に活かすためには戦略的な工夫が必要です。ただ漫然と物件を購入するだけでは、想定通りの節税効果を得られないこともあります。長期的な資産形成を見据えたうえで、以下のようなポイントを意識すると、損益通算の効果を最大限に引き出せます。

- 減価償却を計画的に活用する

- 節税目的で物件を選ぶ

- 青色申告による控除を活用する

これらを意識して取り組むと、不動産投資は「ただの収益手段」から「税金対策を含めた資産戦略」へと進化します。適切な物件と正しい運用で、手元に残るお金の最大化を目指しましょう。

減価償却を計画的に活用する

損益通算の効果を最大化するために、重要なポイントのひとつが「減価償却費の活用」です。減価償却は、先述の通り、建物や設備の費用を購入年に計上するのではなく、複数年に分けて経費化する制度です。

たとえば、築年数の古い物件であれば、耐用年数が短いため、購入後すぐに大きな減価償却費を計上できます。これにより、実際には手元に現金が残っているにもかかわらず、帳簿上は赤字となり、損益通算によって所得税・住民税を抑えられるのです。

ただし、減価償却を過剰に活用しすぎると、将来の売却時に「譲渡所得」が大きくなり、思わぬ税負担が発生するケースもあるため、計画的に取り組むことが重要です。

物件購入前に、減価償却を含めた5〜10年のキャッシュフローをシミュレーションしておくと、長期的な税務戦略がたてやすくなります。不動産投資に関する計算を自動で行えるアプリなどを活用すれば、専門知識がなくても簡単に収支予測がたてられます。

節税目的で物件を選ぶ

不動産投資においては、物件そのものの収益性だけでなく、「税務効果」を意識して選ぶと、損益通算の恩恵を最大化できます。とくに減価償却費が大きく取れる物件を選ぶことが、節税に直結します。

また、物件価格のうち建物の割合が高い物件も有利です。土地は減価償却できないため、同じ価格帯でも建物比率が高い方が節税効果は大きくなります。購入前に「土地と建物の価格割合」を確認し、建物部分の割合が高い物件を優先的に検討するとよいでしょう。

ただし、「節税目的だけで購入する」のはリスクも伴います。たとえ減価償却が取れたとしても、空室リスクや修繕費がかさむような物件であれば、キャッシュフローが圧迫され、結果的に資産形成が遠のいてしまうでしょう。

そのため、物件選びでは「節税」と「収益性」の両面をバランスよく判断する必要があります。自分の属性や目的に合った優良物件を、複数の不動産会社から比較して選べるアプリを活用すれば、失敗のリスクを減らしつつ、節税効果の高い投資が実現できるでしょう。

青色申告による控除を活用する

不動産投資における損益通算をさらに有利にする手段のひとつが、「青色申告」の活用です。通常、個人の不動産所得は白色申告でも申告可能ですが、要件を満たして青色申告を選択すると、最大65万円の特別控除を受けられるようになります。

この控除は、節税効果をさらに高められます。青色申告で認められる主な特典は以下の通りです。

- 最大65万円の所得控除

- 家族への給与(専従者給与)の経費化

- 赤字の繰越控除(3年間)

とくに注目すべきは、「赤字の繰越控除」です。たとえば、今年の損益通算では引ききれなかった赤字があった場合でも、翌年以降に繰り越して再度給与所得などと相殺できるのです。これにより、数年単位での節税計画をたてられます。

ただし、青色申告を利用するには、「複式簿記」による帳簿作成や、「期限内の申請書提出」など、いくつかの条件をクリアしなければなりません。また、事業規模で不動産投資を行うのも条件になるので、物件1つでは認められない可能性が高い点にも注意してください。

不動産オーナー向けのアプリなら、確定申告に必要な帳簿を作成・発行し、不動産オーナーの税務処理を効率化してくれます。中でもオススメは、高精度のシミュレーション機能をもつプロパリーです。

不動産投資するならプロパリー・資産管理・物件シミュレーション

誰でも完全無料で、不動産投資の基本から実際の購入・運用まで詳しく学べる学習アプリです。

プロパリーは不動産会社ではないからこそ、物件を売りたいだけの業者には伝えられない、真実の情報を提供しています。

不動産投資の節税での注意点

損益通算による節税は魅力的な仕組みですが、誤った目的で活用すると、期待した成果が得られないどころか、失敗してしまう可能性もあります。不動産投資はあくまで長期的な資産形成の手段であり、節税はその過程で得られる副次的なメリットです。以下の注意点を押さえておくのが、失敗を避けるための第一歩となります。

- 節税を一番の目的にしない

- 営業担当者に丸投げしない

- 長期的な運用を前提にする

目先の節税メリットにとらわれず、投資としての本質を見極めながら判断するのが、不動産投資を成功させるカギになります。

節税を一番の目的にしない

不動産投資において損益通算による節税は魅力的ですが、「節税だけを目的に投資する」のは本末転倒です。税金が減るのは一時的なメリットでしかなく、そもそもの目的は、安定した家賃収入を得て資産形成を進めることにあるはずです。

一部の投資家の中には、節税メリットだけを狙って、利回りが低くキャッシュフローが出にくい物件に手を出してしまうケースもあります。減価償却で赤字は作れても、空室や修繕リスクによって実際の収支がマイナスになるようでは、本末転倒です。節税で得られる還付額より、損失の方が大きくなってしまいます。

また、税制は毎年のように改正されるため、将来にわたって節税メリットが継続する保証はありません。2021年の海外中古不動産に関する損益通算廃止のように、突如として税務戦略が崩れることもあるのです。

節税はあくまで「副次的なメリット」と捉えるべきであり、最も重視すべきは、物件の収益性・立地・需要の安定性など、投資としての本質部分です。長期的に安定収入を得られる物件であれば、節税効果が多少落ちたとしても十分なリターンが見込めます。また、2物件以降を買う際にも、赤字状態の物件を保有していると悪い評価につながる懸念もあります。

目的と手段を取り違えず、節税を「投資判断の一材料」として賢く使うことが、不動産投資成功への近道といえるでしょう。

営業担当者に丸投げしない

不動産投資は専門性が高く、複雑な用語や手続きが多いため、初心者のうちは営業担当者に頼りたくなるのも無理はありません。しかし、すべてを「丸投げ」してしまうのは、リスクの高い行動です。なぜなら、営業担当者の目的は「物件を売ること」であり、必ずしも投資家の長期的な利益を最優先してくれるとは限らないからです。

とくに節税の話題は、投資判断を後押ししやすいため、営業トークに頻繁に登場します。「今買えば今年の所得税が多く戻ってきますよ」といったセールストークに惹かれて、物件の本質を見極めずに契約してしまうケースも少なくありません。

しかし、節税メリットはあくまで数字上の話であり、物件の収益性や将来の出口戦略が確実であるのは別問題です。買ってから「こんなはずじゃなかった」と後悔しても、不動産は簡単に手放せるものではありません。

したがって、不動産会社の話を鵜呑みにせず、自分自身でも物件の収支シミュレーションを確認してみてください。わからないことがあれば第三者の専門家や税理士に相談し、納得のいく判断を下しましょう。

プロの意見を参考にするのは有効ですが、最終的な決断をするのは自分自身です。営業担当者任せにせず、自分の知識と決断で投資を進める姿勢が、後悔のない不動産投資への第一歩となります。

まず基本的な知識を身に付けたいと考える人は本などで学ぶのもおすすめです。以下の記事では、不動産投資のおすすめ本を紹介しているのでぜひご活用ください。

不動産投資のおすすめ本15選|初心者やサラリーマン向けなどジャンル別に紹介

長期的な運用を前提にする

不動産投資で節税メリットを最大限に活かすには、「長期運用を前提とした戦略」が欠かせません。減価償却による赤字や節税効果は年単位で積み重なっていくものであり、短期的な利益だけを追うスタイルでは、本来得られるべき恩恵を逃してしまいます。

たとえば、購入後すぐに売却するような短期投資では、減価償却費による節税効果も限定的で、売却時に想定外の譲渡所得税が発生する可能性もあります。また、売却価格が想定よりも下がっていた場合は、節税以上に損失を被るリスクすらあるでしょう。

一方で、長期的に運用すれば、毎年の損益通算によって安定的に税負担を軽減できるほか、ローンの元本が徐々に減ることで、将来的な資産の純増も見込めます。ローン完済後は家賃収入のほとんどがそのままキャッシュフローとなり、老後資金が貯まるので、経済的に余裕のあるセカンドライフを過ごせるでしょう。

加えて、物件価格の値上がりや家賃収入の上昇など、中長期的に見ればプラス要因が働くこともあります。こうしたトータルリターンを重視した運用姿勢が、不動産投資で着実に成果を出すために大切な考え方です。

損益通算という仕組みは、一時的な手取り増加のためのテクニックではなく、長期的な資産形成を後押しする制度です。焦らず、腰を据えて取り組む姿勢こそが、不動産投資を成功に導く最大の要因といえるでしょう。

具体的な不動産投資のやり方について、以下の記事では細かいステップに分けて解説しているので、参考にしてみてください。

初心者でも分かる不動産投資のやり方|4ステップで始める資産形成術

プロパリーなら損益通算や節税など不動産投資に必要な知識が身につく

引用元:プロパリー

| 価格 | 無料 |

| 対応OS | iOS/Android |

| 4つの強み | プロを比較して選べる 将来の収支予測 リアルタイム収支管理 買主から直で売却オファー |

損益通算や節税について「難しい」と感じていませんか? 自ら学ぶ姿勢は重要ですが、不動産投資に必要な知識は膨大です。

そこで活用してほしいのが、不動産投資についてスマホ1つで効率良く学べる「プロパリー」です。不動産投資で成功するための知識やノウハウを分かりやすくまとめて、発信しています。

さらにプロパリーは、情報の透明性・公平性も魅力です。不動産販売業者ではないからこそ、特定の物件や投資手法を贔屓せず、投資家にとって本当に有益な情報をお届けしています。

だからこそ初心者でも、不動産投資のメリットを最大限に活かし、成功への道をまっすぐ進めるのです。

しかもプロパリーの利用は無料です。不動産投資の節税効果に興味をもったなら、今すぐプロパリーをインストールして、次の段階へ進んでみましょう。

不動産投資するならプロパリー・資産管理・物件シミュレーション

誰でも完全無料で、不動産投資の基本から実際の購入・運用まで詳しく学べる学習アプリです。

プロパリーは不動産会社ではないからこそ、物件を売りたいだけの業者には伝えられない、真実の情報を提供しています。

まとめ:損益通算は不動産投資の強力な武器

不動産投資における「損益通算」は、単なる赤字補填の仕組みではなく、戦略的に活用すれば節税効果を生む強力なツールです。とくに、減価償却費を活用した帳簿上の赤字によって、給与所得などと通算し、手元資金を増やすことが可能です。

この制度の恩恵を最大化するためには、適切な物件選定、正確な経費計上、青色申告の活用など、いくつかの実践的なポイントがあります。ただし、節税だけを目的にしてしまうと、将来的な収益性や資産価値の低下といったリスクを見落としがちです。あくまで「資産形成を目的とした長期的な投資」の一環として、損益通算を位置づけることが重要です。

不動産投資を成功させるための本物のノウハウを知りたいなら、無料の学習アプリ「プロパリー」を活用しましょう。不動産会社ではないからこそ、物件を売りたいだけの業者では伝えられないフラットな情報を提供しています。

節税以外の大事なポイントもしっかり伝え、初心者でも不動産投資で利益を出せるよう、しっかりサポートします。

プロパリーの利用にお金はかかりません。今すぐインストールして、不動産投資の要点を学び、資産形成の成功率を高めてください。

不動産投資するならプロパリー・資産管理・物件シミュレーション

誰でも完全無料で、不動産投資の基本から実際の購入・運用まで詳しく学べる学習アプリです。

プロパリーは不動産会社ではないからこそ、物件を売りたいだけの業者には伝えられない、真実の情報を提供しています。